- 変更日:

- 2026.02.03

20代でマイホームを購入しようと考えている方の中には「20代でマイホームを購入するのは早いのだろうか」と、悩みや不安を抱えている方も多いのではないでしょうか。

住宅購入は人生において大きな決断。しかし、20代だからこそ、マイホーム購入を楽にできるというメリットもあります。

本記事では、以下の内容について解説します。

この記事を読んだらわかること

- 20代で家を建てる人のローン事情!年収や頭金はいくらあればいい?

- 早めに住宅購入をするメリット

- 20代でマイホームを購入するデメリットと対策

本記事を読むことで、20代の住宅購入をする前に知っておくべきことがわかります。ぜひ参考にしてみてください。

田宮 有莉

大手金融機関に8年勤務。(FP、ビジネス会計、ビジネス法務等の資格を保有)自身が家を購入したことで住宅、家づくり、インテリアのジャンルに興味を持ち、SNSで住宅やインテリアについて発信する傍ら、ライターとして活動。現在2児の母。

目次

1. 20代でマイホーム購入は早くない!

20代でのマイホーム購入は、皆さんが不安に感じるほど「早い」わけではありません。

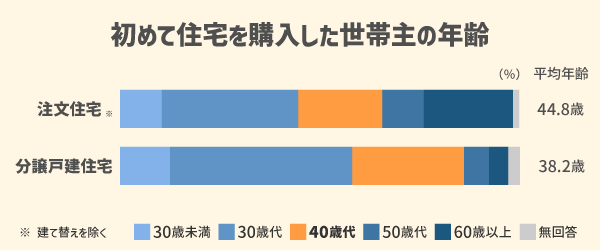

国土交通省の調べによると、初めてマイホームを購入する世帯主の年齢内訳は以下のとおりです。

参考:国土交通省「 令和5年度住宅市場動向調査」

令和5年度住宅市場動向調査」

どちらの住宅種別においても30代と40代の割合が多いですが、20代も10%前後の割合を占めています。

また、「注文住宅」や「分譲戸建住宅」は、20代で家を購入した方の割合が、そのほかの住宅の種類(新築分譲マンションや中古住宅)と比べても高く、将来を踏まえた長期的な住まいとして注文住宅・戸建住宅を選ぶ方が多いことがわかります。

家づくりを検討しだしたら、まずは無料のHOME4U 家づくりのとびら プラン作成依頼サービスをご利用ください。

スマホやパソコンから簡単にあなたの予算に合ったハウスメーカー・工務店がわかるうえ、実際の住宅プラン(資金計画含む)を複数比較することができます。

ハウスメーカー・工務店があなたのために作成した住宅プランの費用がわかるので、無理のない資金計画を立てやすくなり、自分に合った住宅ローンを選びやすくなりますよ。

疑問点やお悩みが出た際には、コーディネーターや注文住宅のプロに無料で相談することもできます。

家づくりで予算オーバーしたり、家計を圧迫させたりしないために、ぜひご活用ください!

2. 20代でマイホームを購入する人のローン・頭金事情!平均は?

20代での住宅購入は決して早いわけではないことがわかりましたが、気になるのは購入する際の資金面です。

ここからは住宅購入の資金面に関して以下の内容を解説します。

- 年収

- 頭金

- 住宅ローンの月々の支払い額

2-1.年収

「マイホームはどれくらいの年収があれば購入できるのか」と不安を感じる方も多いでしょう。

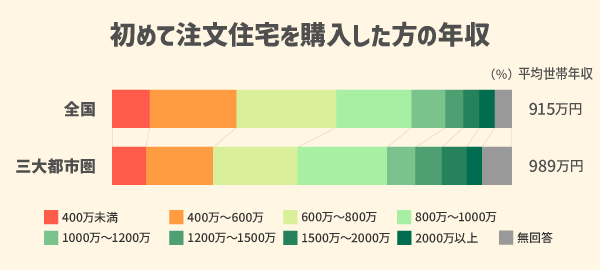

国土交通省の調べによると、初めて住宅を購入する世帯の平均年収は以下のとおりです。

参考:国土交通省「 令和5年度住宅市場動向調査」

令和5年度住宅市場動向調査」

全国の注文住宅購入世帯の平均年収で最も多いのは、600万〜800万円の層で、全体の22.2%を占めています。400万~600万円の層は全体の19.1%、800~1000万円の層は全体の17.4%です。400万円未満の世帯主は全体の9.6%と少なめです。

400万円未満の世帯が10%未満と聞くと、20代の方は「資金面で厳しそう。住宅購入は見送ろう」と考える方もいるでしょう。

しかし、国税庁の調べによると、20代前半・後半では以下のように平均年収に大きな差が出ます。

年齢階層別の平均給与

【男性】

20代前半:279万円

20代後半:430万円

【女性】

20代前半:253万円

20代後半:353万円

参考:国税庁「 令和5年分 民間給与実態統計調査」

令和5年分 民間給与実態統計調査」

上記のように、20代後半になると注文住宅購入世帯で2番目に多い400万〜600万円に届く人が増えてくるのです。

これらのことから、20代でのマイホーム購入は年収面から見ても現実的であることがわかるでしょう。

【シミュレーション例】年収400万でどれぐらいのお金が借りられるの?

また実際のローンの借入額は金融機関によっても異なりますが、ここでは年収の25%を返済比率としてシミュレーションしてみましょう。

返済比率25%で年収400万円であれば、年間返済額の上限は100万円、月に直すと8.3万円ほどです。

月8.3万円の返済であれば、「借入期間35年、住宅ローン金利1%、ボーナス返済なし」の条件に設定すると約2,940万円のローンを組める結果となります。

返済比率・安全な返済金額については「2-3.住宅ローン月々の支払額」で詳しく解説しますので合わせてご覧ください。

▶【ローン事情を考慮した家】などの適正価格を知る方法(無料)2-2.頭金に関する最近の傾向とメリット

住宅ローンは長期間のローンであることから、金利の負担が大きくなります。頭金をなるべく多く入れて借入額を減らすことで、金利負担を下げるのが一般的な住宅購入でした。

具体的に言うと、住宅を購入する際には頭金として「物件価格の1〜2割」ほど支払うのが一般的、と考えられてきました。

しかし、マイナス金利政策などの影響を受け、日本では徐々に変化が起きてきたのです。

金利が1%を割る現在では金利負担が軽いため、いざという時のために現金は手元に残しながら、フルローンで住宅を購入するといった選択も主流になってきました。

そのため、現在では頭金1割や、頭金なしで住宅購入をする方が数多くいます。

住宅購入を検討するなかで、頭金が支払えないと悩んでいた方も、一度資金計画を立ててみましょう。

そうはいっても、住宅購入時には頭金として自己資金を出すことで、プラスとなることはたくさんあります。

以下のようなメリットがあることも理解し、ある程度の頭金は用意しておきましょう。

頭金のメリット(1) ローンの借入額を減らすことができる

頭金を先に支払い、全体の借入金を減らすことで、ローンの負担を軽減できます。

頭金のメリット(2) 住宅ローンの金利優遇が受けられる

金融機関によっては購入価格のうち何割かの頭金を出すことで、住宅ローンの金利優遇を受けられるケースがあります。

例えば、住宅金融支援機構と民間の金融機関が提携して提供するフラット35では、頭金を1割出すことで金利優遇を受けられます。

頭金のメリット(3) ローンの審査が通りやすくなる

また、頭金を出して住宅ローンの借入額を減らすことで、若年層でも年収に占める返済額の割合が減少し、ローン審査に通りやすくなります。

▶理想の条件を押さえた家づくり、最適価格を知る方法(無料)家づくりのとびらコラム

親からの資金援助

住宅購入時には親からの資金援助を受けて購入する方も多いです。

通常の贈与税は110万円が非課税限度額ですが、住宅購入資金の贈与であれば、非課税限度額が大幅に拡大します。

2022(令和4)年1月1日から2026(令和8)年12月31日までの間に、直系尊属(親や祖父母など)からの贈与があった場合、一定の要件を満たせば、一般的な新築住宅の場合は500万円まで、省エネ住宅の場合は1000万円、それ以外の場合は500万円までが非課税限度額となります。

2-3.住宅ローン月々の支払い額

住宅ローンは長期間毎月の返済が必要なローンで、返済の負担が大きすぎると家計を圧迫してしまいます。

適正な返済額がわからない方は、基準を設けて計算するのがおすすめです。

住宅ローンの月々の支払金額を考える際に使える「基準」について解説します。

「現在の家賃」を基準に検討する!

一番身近な基準は、現在支払っている家賃です。

もし毎月支払っている家賃が苦しいのであれば、毎月の返済額を現在の家賃よりも低くなるように設定しなければなりません。逆に、もし少し余裕がある場合は、多く見積もってもいいでしょう。

また、住宅購入では毎月のローン返済だけではなく、固定資産税などのランニングコストもかかります。住宅を所有していることでかかる費用も踏まえて、月々の返済額を計算しましょう。

年収に占める返済額の割合(返済比率)も指標になる

住宅ローンでは、各金融機関が年収に占める返済額の割合(返済比率)を設定しています。

返済比率は30〜35%を上限としている金融機関が多いですが、上限ギリギリで借りてしまうと生活が苦しくなってしまう傾向にあります。

余裕を持った返済計画を立てるのであれば、返済比率20〜25%で考えるのがおすすめです。

年収400万円の場合、年間返済額が80万〜100万円となり、毎月の返済額は6.6万~8.3万円です。

これらの返済額をもとに「借入期間35年、住宅ローン金利1%、ボーナス返済なし」の条件で考えると、約2,330万〜2,940万円の借入が可能です。

このように自分が支払える限度や、世間一般で余裕をもった返済が可能といわれる返済比率を踏まえて計算してみましょう。

まずは無料のHOME4U 家づくりのとびら プラン作成依頼サービスであなたが建てたい家の実際の資金計画を比較してみてください。

具体的にかかる費用がわかれば、予算オーバーや家を建てた後の生計を圧迫といったリスクを避けながら現実的な資金計画を立てることができますよ。

営業トークは一切ないので、ぜひご活用ください。

FP

田宮有莉

3. 20代でマイホームを購入する5つのメリット

ここからは、20代でマイホーム購入する5つのメリットについて解説します。若いうちにマイホームを購入するメリットを把握し、改めて将来のことを考えてみましょう。

20代でマイホームを購入するメリットは以下のとおりです。

20代でマイホームを購入するメリット

- 住宅ローンの返済期間を長く組める

- 将来に向けての資産形成ができる

- 余計な賃料を支払わなくて済む

- 返済額にゆとりが持てる

- 子育て・夫婦世帯であれば住宅ローン控除が受けられる

それぞれについて解説します。

3-1.住宅ローンの返済期間を長く組める

住宅ローンは借入年数を最長35年で設定している金融機関が多いです。

近年では、40年住宅ローンを用意している金融機関も増えてきており、これは20代のための住宅ローンと言っても過言ではありません。

いずれにせよ、多くの日本企業では65歳を定年としているため、20代の頃から住宅ローンを組むことで定年までにローンを完済することが現実的になります。

住宅ローンは完済時の年齢を80歳で設定している金融機関が多いですが、定年を迎えた後、収入の柱が年金の状態で住宅ローンを返済し続けることに不安を感じる方は多いはずです。

なお借入期間を長くするほど、月々の返済額を抑えることができます。住宅ローンの最長である35年・40年を有効に使いながらも、定年までの完済が可能なことが20代のメリットです。

▶理想の条件を押さえた家づくり、最適価格を知る方法(無料)3-2.将来に向けての資産形成ができる

20代の頃からマイホームを購入することで、将来の人生設計が立てやすくなります。

住宅を購入することで住まいへの費用が確定するため、月々の収入から余った分を投資に回すといった資産形成もできるでしょう

将来に向けて徐々に収入が増えていくことで、さらに資産を増やすことも可能となります。

▶理想の条件を押さえた家づくり、最適価格を知る方法(無料)

FP

田宮有莉

(※)金融機関によって保障内容や特約付帯の条件(金利上乗せあり、なし等)が異なります。

3-3.余計な賃料を支払わなくて済む

20代でマイホームを購入することで賃貸の入居期間が短くなり、その分の家賃を節約できます。

実際に「家賃がもったいない」と感じて住宅を購入する方は多くいます。

家賃は支払い続けていても自分の資産になるものではありません。

マイホーム(主に土地)は最終的に自分の資産になるため、早い段階から購入することで長期間賃貸に住むよりもお得です。

▶理想の条件を押さえた家づくり、最適価格を知る方法(無料)3-4.返済額にゆとりが持てる

一般的に30代、40代と年齢重ねると収入が増えていきます。

まだ収入の低い頃に住宅ローンを組むことで、収入が増えていくにつれて返済が楽になります。

住宅ローンはあくまでも現在の収入で返済できる範囲のみでの借入です。20代の収入が低い段階で住宅を購入することで、借入額も抑えられます。

▶理想の条件を押さえた家づくり、最適価格を知る方法(無料)3-5.子育て・夫婦世帯であれば住宅ローン控除が受けられる

18歳以下の子どもがいる、 もしくは夫婦のいずれかが39歳以下の世帯は住宅ローン控除制度が適用される点もメリットの1つです。

なお、2024年1月から「住宅ローン減税」の仕組みが以下のように変更されました。

借入限度額

子育て世帯・若者夫婦世帯※が2024(令和6)年に入居する場合、以下の水準を維持する。

認定住宅:5,000万円/ZEH水準省エネ住宅:4,500万円/省エネ基準適合住宅:4,000万円

※18歳以下の子どもがいる、 もしくは夫婦のいずれかが39歳以下の世帯

床面積要件緩和措置の期限

新築住宅の床面積要件を40平米以上に緩和する措置(合計所得金額1,000万円以下の年分)の建築確認の期限を以下のとおり延長する。

2023(令和5)年12月31日 → 2025(令和7)年12月31日

新築住宅の条件

2024年1月以降に建築確認を受けた新築住宅は、省エネ基準を満たす住宅であることを条件とする。

※借入限度額は省エネ性能に応じて異なる

※申請には「省エネ基準以上適合の証明書」が必要

参考:国土交通省「住宅ローン減税」

従来、住宅ローン控除制度に年齢の指定はありませんでしたが、今後は20代や30代といった若年層に特化した制度となるようです。

なお、具体的な金額を見ながら資金計画を立てたい方には、家づくりのとびらの無料サポートサービスがおすすめです。

サービスの詳細は下記をご覧いただき、ご自身の状況に合わせてご利用ください。

難しい資金計画がはかどり、理想のマイホームを手に入れる近道になりますよ!

4. 20代でマイホームを購入する3つのデメリットとリスク対策

20代でマイホームを購入することで様々なメリットがありましたが、若いうちに購入するからこそのデメリットやリスクもあります。

ここからは、20代でマイホームを購入する3つのデメリットとリスク対策について解説します。

20代でマイホームを購入するデメリットは以下のとおりです。

20代でマイホームを購入するデメリット

- 将来の不確定要素が多い

- 金利負担が大きくなる可能性がある

- 購入の選択肢が限られる

それぞれについて見ていきましょう。

4-1.将来の不確定要素が多い

マイホームの購入は今後のライフプランを踏まえて慎重に検討しなければなりませんが、20代はまだまだ将来の不確定要素が多いです。

出産や転勤、退職というようにさまざまなライフイベントが起こり得るため、考えるべきことが多くなってしまいます。自分のなかで計画を立てていたとしても、急な転勤など思い通りにならないことも多いでしょう。

ライフプランを一人、もしくは夫婦だけで考えるのも限界があるため、専門家を含め入念に打ち合わせをするのがおすすめです。

4-2.金利負担が大きくなる可能性がある

返済期間が長期化すればするほど、返済額に占める金利負担が大きくなります。

【金利負担の例】

3,000万円を金利1%で元利均等返済する場合

- 30年で返済:総支払額3,474万円

- 35年で返済:総支払額3,557万円

20代でマイホームを購入する場合、月々の返済額を少なくするために長期間での借入を検討する方が多いですが、最終的にいくら支払うことになるのかは明確にしておきましょう。

また、ボーナスなどで早期完済を目指すことで、利息分の節約につながります。

なお、お得に住宅を購入したいのであれば、補助金の活用も検討しましょう。各種補助金を有効活用することで、数十万円〜数百万円程がお得になるケースもあります。適切に利用することで、費用節約を図りましょう。

4-3.購入の選択肢が限られる

20代はまだ収入が低いこともあり、購入できる住宅の選択肢が絞られてしまいます。

当然ながら収入が増えてからの方がローンを借り入れできる金額が増え、選択肢は増えますが、その分、借入金が多くなることで、返済が厳しくなる可能性もあります。

FP

田宮有莉

20代で家を購入する際に大切なのは、ハウスメーカーの比較です。住宅価格はハウスメーカーによっても異なるため、同じ予算でより理想に近い住宅を建てられるハウスメーカーを探しましょう。

どのように探せばいいかわからないという方には、無料のHOME4U 家づくりのとびら プラン作成依頼サービスがおすすめです。

スマホやパソコンから簡単にあなたに合ったハウスメーカー・工務店をピックアップすることができるので、「全国に数万社もあるハウスメーカー・工務店の特徴を1社ずつ見る…」という手間が省けます。

5. 20代でマイホームを購入した人の失敗談

ここからは20代でマイホームを購入した人の失敗談について紹介します。

同世代の失敗談を参考に、同じ失敗をしないようにしましょう。

5-1.子どもが生まれてからの生活を深く考えていなかった

「子どもが生まれる=マイホームを購入する」というイメージを持っている方も多いでしょう。

しかし、焦って購入してしまうと失敗の原因となります。

育児にはお金がかかることに加え、女性は出産後も出産前と同じように働けるかどうかわかりません。「支出が増えて収入が減る」という苦しい状態になるケースも少なくないのです。

子どもが生まれたあとに購入を検討される方は、すぐに住宅を購入するのではなく、賃貸での費用と比較しましょう。

また、パートナーとの話し合いは何より大切です。

パートナーとこれからどのように生活したいのか、子どもの人数が増える可能性はあるのかなど、将来像についてよく話し合い、意見のすり合わせを行いましょう。

5-2.マイホームを購入することが目的になっていた

「友人が購入していた」「職場の先輩から早く買った方がいいと言われた」「マイホームを持ったら一人前だと考えていた」

理由はさまざまですが、マイホームを購入することが目的になってしまっている場合は注意しましょう。

住宅ローンは、人によっては35年・40年もの長期間返済し続けるローンです。

住宅を購入することが目的となり、購入した後に「なぜ購入したのか、賃貸でもよかったのではないか」となっても取り返しがつきません。

住宅購入をすることでどんな生活をしたいのか、どんなライフスタイルを叶えたいのかを明確にしましょう。

▶【もっと考えて家を購入すればよかった…】など、見えない家づくりの落とし穴をチェック5-3. 貯金なしで新築の家を購入してしまった

住宅購入への憧れから「低金利で住宅ローンを組めるのであれば…」と、貯金もなしに住宅を購入してしまう人も少なくありません。

そもそも貯金がない状態ではいざという時にリスクがあります。また、住宅ローンによって長期間の支出が発生するため、支払いの負担が大きい場合、さらに貯金をしにくい状態に陥ってしまいます。

生活費の半年分など、何かあった際に使えるお金を確保したうえで住宅を購入しましょう。

住宅購入で失敗したくない方は無料オンライン相談サービス「HOME4U 家づくりのとびら」にご相談ください。

一般的な注文住宅の相談窓口と異なり、平日夜遅くまでご相談を受け付けているため、仕事や家事・育児で忙しい方にもぴったり。

専門アドバイザーは全員ハウスメーカー出身なので、ここでしか聞けない注文住宅の裏技や成功の秘訣をお伝えできますよ!

営業トークは一切ないので、ぜひお気軽にご利用ください。

FP

田宮有莉

6. 20代でマイホームを購入する際の注意点

20代でマイホームを購入した方の失敗談を紹介しましたが、どのようにすれば失敗を避けられるのでしょうか。

20代でマイホームを購入する際の3つの注意点は以下のとおりです。

- 住宅ローンに頼りすぎない

- 長期的なライププランを考える

- 将来を考えてハウスメーカーを選ぶ

それぞれについて解説します。

6-1.住宅ローンに頼りすぎない

住宅ローンは各金融機関によってさまざまなプランがあり、なかには頭金0円で住宅ローンを組めるプランも存在します。

20代でまだ貯金が多くない世帯にとって頭金0円で購入できるのは嬉しいことですが、頭金を支払わない分、月々の返済額が増えることを忘れてはいけません。

最終的な総支払額も多くなるため、しっかりとシミュレーションをしたうえで検討しましょう。

費用シミュレーションの際には、ぜひ家づくりのとびらの予算シミュレーションをご利用ください。

6-2.長期的なライププランを考える

20代は将来の不確定要素が大きいため、30代や40代の方よりもさらに長期的で綿密なライフプランを考えなければなりません。

出産の時期や人数、転職、退職といった自分たちのことだけでなく、子どもの成長にかかる費用や教育費などさまざまなことを踏まえて計画を立てましょう。

そうはいっても、自力で計画するのは限界があります。主観で考えていると、現実的ではなくなる確率も高いため、専門家を交えて相談することをおすすめします。

6-3.将来を考えてハウスメーカーを選ぶ

値段やデザインだけを考えて住宅を建ててしまうと、後々住みにくかったりメンテナンス費用がかかったりする恐れがあります。

ハウスメーカー選びは以下のような観点で選ぶことが大切です。

- 維持費

- 安全性(耐震・災害に強い)

- 快適さ

- 飽きのないデザイン性

ハウスメーカー選びは、家を建てるにあたって最も重要な選択です。

しかし、家の希望条件やこだわりは個人で異なり、ひとりで一社ずつ比較するのは大変な作業です。

自分に合ったハウスメーカーを、より効果的に、短期間で絞り込みたい方におすすめしたいのが、無料のHOME4U 家づくりのとびら プラン作成依頼サービスです。

あなたの要望や予算に合ったハウスメーカー・工務店のみを比較できるので、スムーズに家づくりを進められますよ。

▶あなたに合ったメーカーを提案してもらう(無料)まとめ

20代での住宅購入は早いわけではありません。長期間のローンが組めることや、定年までに完済できるといったメリットもあります。

この記事では20代でマイホーム購入をお考えの方に向けて、以下のことを解説しました。

この記事のポイント

20代で家を建てる際に参考になる「年収」の相場は?

国土交通省の調べによると、全国で注文住宅を購入した方の年収は、600万~800万円が22.2%でボリュームゾーン。次いで400万~600万円が19.1%と多いです。

平均年収400万円程度というのは、20代後半(男性)の平均年収でもあり、20代の住宅購入の指標にできるでしょう。

詳しくは「2. 20代でマイホームを購入する人のローン・頭金事情!平均は?」をご覧ください。

20代で家を建てるために必要な頭金の相場は?

一般的には今まで物件価格の1〜2割ほど頭金の指標と言われていましたが、頭金ゼロで住宅購入を行うケースも増えてきました。

頭金が1割あると、金利が優遇されるフラット35Sを利用できるなど、頭金によって各金融機関での優遇措置があるため、確認しながら頭金をそろえるとよいでしょう。

詳細は「2-2.頭金に関する最近の傾向とメリット」で解説しています。

20代でマイホームを購入するメリット・デメリットは?

メリット

- 住宅ローンの返済期間を長く組める

- 将来に向けての資産形成ができる

- 余計な賃料を支払わなくて済む

- 返済額にゆとりが持てる

- 子育て・夫婦世帯であれば住宅ローン控除が受けられる

デメリット

- 将来の不確定要素が多い

- 購入の選択肢が限られる

- 金利負担が大きくなる可能性がある

メリット・デメリットのそれぞれの項目については、「3. 20代でマイホームを購入する5つのメリット」「4. 20代でマイホームを購入する3つのデメリットとリスク対策」にて詳しく解説しています。

20代での住宅購入は、30代や40代の方と比べ将来の不確定要素が大きいため、より長期的な視点で考える必要があります。

憧れだけで住宅購入を急いでしまうと、後悔することになってしまうかもしれません。一人もしくはパートナーとだけで考えるのではなく、無料サービスを活用し、専門家の意見を聞きながら、スムーズに計画を進めましょう。

家づくりプラン一括依頼で

複数ハウスメーカーを比較!

家づくりに失敗しないためには、自分に合ったプランを提案してくれるハウスメーカーを見つけ、比較・検討すること。

そこでおすすめなのがHOME4U 家づくりのとびら プラン作成依頼サービスです。

スマホから必要事項を入力するだけで、あなたのご要望に沿ったハウスメーカーを複数社ピックアップ。

気になるハウスメーカーを最大5社までお選びいただくと、【完全無料】で家づくりプランを一括依頼することができます。

この記事の編集者

「家づくりのとびら」無料サポートサービス

実際の見積もりを

複数比較・検討したい

簡単なスマホ入力だけで、複数のハウスメーカーの見積もりが無料でもらえる「プラン作成サービス」がおすすめ!

▷【無料】プラン作成依頼はこちら

資金計画や補助金活用の

コツが知りたい

ハウスメーカー出身のアドバイザーに、自宅から簡単に相談できる「無料オンライン相談サービス」がおすすめ!

▷【無料】オンライン相談はこちら