- 変更日:

- 2025.11.16

親からの資金援助を受けて注文住宅を購入する方なら「贈与税の非課税措置」が適用されるのかどうか気になるところでしょう。

住宅取得等資金を受けた場合の贈与税の非課税措置とは、親や祖父母といった直系尊属から住宅の購入や増改築のための支援を受けても、一定額まで贈与税がかからない特例のことです。

この記事でわかること

- 住宅取得等資金を受けた場合の贈与税の非課税措置の概要

- 住宅取得等資金を受けた場合の贈与税の非課税措置の注意点

- 住宅取得等資金等の贈与の非課税措置の必要書類と手続き

ぜひ最後までご覧いただき、上手に節税対策をしながら夢のマイホームを手に入れてくださいね。

無料

まとめて依頼

新築の住宅購入でもらえる補助金・助成金・税金優遇(減税)制度について最新情報が知りたい方は、こちらの記事もご覧ください。

※この記事は国土交通省「住宅取得等資金に係る贈与税の非課税措置」を参考に作成しています。

目次

1.住宅取得等資金を受けた場合の贈与税の非課税措置とは

住宅取得等資金を受けた場合の贈与税の非課税措置とは、親や祖父母などの直系尊属から住宅の購入や増改築のためのお金を受け取っても、一定の要件を満たせば一定額まで贈与税がかからない特例のことです。

住宅購入に際して親や祖父母などから支援を受ける場合、その受け取る金額が多いほど、課せられる税金の金額が心配になる方もいるでしょう。

しかし、この制度を利用することで、本来税金として納めるはずであった分のお金を、自分や家族のために有意義に使用しやすくなります。

まずは基本的な情報を確認しておきましょう。

1-1.非課税となる金額の上限

住宅取得等資金を受けた場合の贈与税の非課税措置において、新築・購入・増改築の契約をした場合、非課税の対象となるのは次の金額までです。

住宅ごとの非課税金額上限

- 省エネ・耐震性・バリアフリーの住宅:1,000万円

- 上記以外の住宅:500万円

例えば、省エネや耐震性、バリアフリーの住宅を新築する際、親から1,500万円のお金を受け取るケースでは、この制度によって非課税となるのは上限額である1,000万円までです。

1-2.非課税が適用される要件

贈与税の非課税措置の適用を受けるためには、主に次の要件を満たしていなければなりません。

受贈者の要件

- 贈与者の直系卑属であること(贈与者は受贈者の父母や祖父母などの直系尊属である必要あり)

- 贈与を受けた年の1月1日において18歳以上であること

- 贈与を受けた年の所得が2,000万円以下であること(新築等をする住宅用の家屋の床面積が40平米以上50平米未満のケースでは、所得が1,000万円以下であること)

- 平成21年分から令和3年分までの贈与税の申告で同制度の適用を受けたことがないこと

- 自身の配偶者や親族など、特別な関係性の人から住宅を取得していないこと

- 贈与を受けた次の年の3月15日までに住宅取得等資金を全額使って住宅を取得すること

- 贈与を受けたときに日本国内に住所があること

- 贈与を受けた次の年の3月15日までにその住宅に住むこと

住宅の要件

新築または取得の場合:

- 日本国内にある住宅用家屋であること

- 登記簿上の床面積が40平米以上240平米以下であること

- 新築住宅または1982年1月1日以降に建築された中古住宅であること

増改築の場合:

- 増改築後の住宅用家屋の登記簿上の床面積が、40平米以上240平米以下であること

- 増改築にかかる工事が自己所有の家屋に対して行われたものであること

- 増改築に要した費用が100万円以上であること

省エネ・耐震性・バリアフリーの住宅の要件

- 省エネ:断熱等性能等級5以上、または一次エネルギー消費量等級6以上であること(2023年12月31日までに建築確認を受けた住宅、または2024年6月30日までに建築された住宅であれば、断熱等性能等級4または一次エネルギー消費量等級4以上であれば可)

- 耐震性:耐震等級2以上または免震建築物であること

- バリアフリー:高齢者等配慮対策等級(専用部分)3以上であること

上記以外の詳しい要件については、「国税庁のホームページ」をご確認ください。

参照元:国税庁「No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税」

家づくりのとびらコラム

適用期限は2026年まで延長

住宅取得等資金を受けた場合の贈与税の非課税措置は、もともと2023年12月末に終了する予定でしたが、2024年度の税制改正を受け、適用期限が2026年まで延長になりました。

ただし、省エネ住宅について、次のように要件が厳しくなったため注意が必要です。

- 変更前:断熱等性能等級4以上または一次エネルギー消費量等級4以上であること

- 変更後:断熱等性能等級5以上かつ一次エネルギー消費量等級6以上であること

このように、家に関する制度は度々要件や金額が変更になる傾向にあります。

時には注文住宅のプロに相談することも視野に入れながら、効率よく家づくりの情報を集めましょう。

注文住宅に関する税制の情報整理は難しいことが多く「自分の場合は適用されるのか」「どの制度を併用すれば一番お得なのか」といった疑問を抱くこともあるでしょう。

家づくりについて1人悩むのは時間の無駄です。まずは注文住宅のプロに相談してみましょう。

無料オンライン相談サービス「HOME4U 家づくりのとびら」では、ハウスメーカー出身のプロが、あなたに合ったハウスメーカー・工務店や、住宅プラン、資金計画、間取りづくりなどをトータルでサポート。

他社サービスと違い、オンライン特化型サービスで平日夜遅くまで対応しているため、仕事や家事・育児で忙しい方にも気軽にご利用いただけますよ。

費用・相場を知りたい方へ

HOME4U「家づくりのとびら」

オンライン無料相談がおすすめ!

- 資金計画の考え方がわかり、相談できる 住宅業界に詳しい専門アドバイザーが、【中立な立場】で資金計画の考え方をご説明。住みたいエリアの坪単価などもお調べします

- 自分にあったハウスメーカーが見つかる ハウスメーカーのご案内はもちろん、「こだわり」や希望をハウスメーカーにお伝えします!

- かんたんに自宅から相談できる スマホやパソコン、タブレットで簡単に、オンラインで「家からじっくり相談」できます。

2.住宅取得等資金を受けた場合の贈与税の非課税措置における注意点

住宅取得等資金を受けた場合の贈与税の非課税措置における主な注意点は、以下のとおりです。

非課税措置の注意点

- 贈与税が非課税になっても申告は必要

- 子の配偶者への贈与には適用されない

- 贈与のタイミングが早いと適用されない

- 贈与されたお金を頭金にしないと適用されない

- 贈与される側の合計所得は2,000万円以内が要件

それぞれの注意点を解説します。

2-1.贈与税が非課税になっても申告は必要

住宅取得等資金を受けた場合の贈与税について、非課税措置の適用を受けるためには、税務署に贈与税の申告をする必要があります。

申告を怠ると非課税の適用を受けられない可能性があるため、注意しましょう。

2-2.子の配偶者への贈与には適用されない

住宅取得等資金を受けた場合の贈与税の非課税措置は、自身の父母や祖父母などの直系尊属からの贈与に対してのみ適用されます。子の配偶者への贈与については、この特例は使えません。

ただし、子の配偶者と養子縁組をしている場合は適用されます。

2-3.贈与のタイミングが早いと適用されない

贈与のタイミングが微妙に早かったことで、住宅取得等資金を受けた場合の贈与税が非課税にならないケースも珍しくありません。

贈与されたお金が非課税になる要件の1つに、「贈与を受けた次の年の3月15日までに、住宅を新築・取得していること」があります。

注文住宅の場合は、贈与された翌年の3月15日までに完成引渡しができていなくても屋根が作られており、建造物として認められる状態であれば要件をクリアしているとされます。

2-4.贈与されたお金を頭金にしないと適用されない

住宅取得等資金を受けた際に生じる贈与税への非課税措置の特例は、贈与を受けたお金を住宅取得の頭金に充てないと特例が適用されない可能性が高いです。

親などから受け取ったお金を住宅建築に充てずに貯金に回したり、家電や家具の購入資金として使ったりしないようにしましょう。

2-5.贈与される側の合計所得は2,000万円以内が要件

贈与される側の所得の合計額が2,000万円を超えると、贈与税が非課税になる特例が適用されません。

たとえ年収が2,000万円以下であっても、例えばそれまで住んでいた家の売却益が1,800万円となった場合、給与所得と譲渡所得を合計すると2,000万円を超えるため、非課税とならないでしょう。

合計所得金額とは、給与所得だけではなく、譲渡所得などの他の所得も合算した金額のことです。

それまでの住まいを売却することで譲渡所得が発生する場合、家を売却する年と新しい家を取得するために贈与を受ける年をずらすことで、贈与を非課税にできるでしょう。

3.「暦年課税」の基礎控除なども併用できる

実は、ここまでお伝えした贈与税への非課税措置の上限よりも、実際の非課税枠は大きくなります。

贈与税自体にも、「基礎控除」という非課税制度があるためです。

特例の非課税措置は、贈与税の基礎控除と併用することが可能です。

贈与税の基礎控除の制度には、「暦年課税制度」「相続時精算課税制度」の2つがあります。

基礎控除の定義の確認と合わせて、それぞれの概要を押さえておきましょう。

3-1.そもそも基礎控除とは

基礎控除とは、税金を算出する際に課税対象となる元の金額から差し引ける金額のことです。

基礎控除の額が多くなるほど税金を算出するための元の金額が少なくなるため、税負担が小さくなることがポイントです。

住宅取得等資金を受け、贈与税の非課税制措置の特例を受けた後、「暦年課税の基礎控除」あるいは「相続時基礎精算課税の基礎控除・特別控除」を受ける流れです。

ちなみに、基礎控除が設けられているのは、贈与税だけではありません。相続税や所得税にも設けられています。

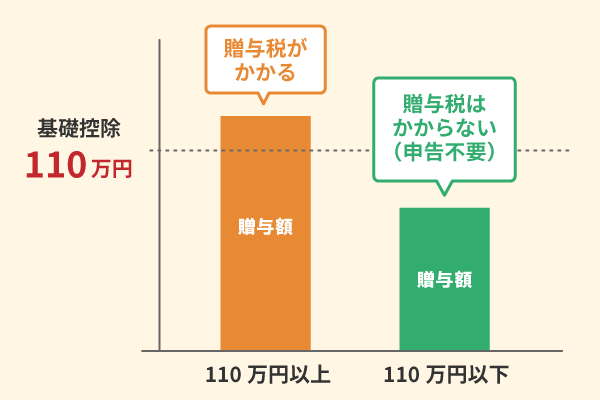

3-2.暦年課税の基礎控除

贈与税の基礎控除は110万円です。

贈与税は1年間に受けた贈与の合計額について算出することから、毎年、基礎控除額を使うことが可能です。

【例】年間贈与額が150万円の場合

150万円-110万円=かかる贈与税40万円

なお、年間の贈与額が110万円よりも少ない場合は、基礎控除額の範囲内であるため贈与税は発生せず、贈与税の申告や納付を行うための手続きも不要です。

住宅取得等資金の非課税枠1,000万円を使い、さらに贈与税の基礎控除として暦年課税制度を使う場合、「非課税枠1,000万円+基礎控除額110万円」で、1,110万円までが非課税となります。

3-3.相続時基礎精算課税の基礎控除・特別控除

相続時精算課税制度とは、原則として60歳以上の父母や祖父母から18歳以上の子や孫に対し、財産を贈与した場合に選択が可能な制度です。

相続時精算課税制度には、次の2つの控除があります。

相続時精算課税制度の控除内容

- 基礎控除:年間110万円までの贈与が対象

- 特別控除:上記の基礎控除を除く累計2,500万円までの贈与財産が対象

相続時精算課税制度の基礎控除の非課税枠は、2024年に新たに創設されました。

基礎控除の110万円までは累計2,500万円の特別控除に含める必要がないため、基礎控除と特別控除を合わせて2,610万円まで非課税となります。

さらに住宅取得等資金の非課税枠1,000万円を使えるため、全体で「非課税枠1,000万円+基礎控除額110万円(年間)+特別控除額2,500万円(累計)」となり、3,610万円までが非課税になります。

このように、注文住宅の減税制度や税金の仕組みは複雑であるため、自分1人の力で理解することは難しく感じるかもしれません。

特に、家に対するこだわりがある方にとっては、制度や税金のほかにも、家の間取りやデザイン、性能など、調べることは山ほどあります。

一生に一度あるかないかの家づくりを楽しむためには、ぜひ無料オンライン相談サービス「HOME4U 家づくりのとびら」をご活用ください!

あなたの予算に合ったハウスメーカー・工務店はもちろん、資金計画や住宅プランについても専門的な知識を持ってサポートできます。

4.贈与を受けて注文住宅を建てる際に気をつけること

贈与を受けて注文住宅を建てる際は、次の点に気をつけましょう。

贈与を受けた注文住宅の注意点

- 小規模宅地等の特例が使えないことが多い

- 相続時のトラブル要因となりやすい

それぞれの内容を解説します。

4-1.小規模宅地等の特例が使えないことが多い

贈与を受けて注文住宅を建てる場合、「小規模宅地等の特例」が使えないことが多いことに注意が必要です。

小規模宅地等の特例とは

自宅の敷地など一定要件を満たす土地であれば、土地の評価額を最大80%減額できる制度

相続税の負担が大きすぎると税金を支払えず、自宅を手放すことを余儀なくされる場合があります。

小規模宅地等の特例は、このようなときに税負担を抑え、残された家族が自宅に住み続けられることを目的として創設されました。

ただし、小規模宅地等の特例の適用要件の1つに、「被相続人(つまり土地の所有者)と別居していた場合、相続を受ける側が自身の住宅を所有していないこと」が含まれています。

住宅取得等資金の贈与の非課税措置などを利用して子どもや孫が住宅を入手すると、小規模宅地等の特例の適用要件から外れてしまいます。

結果、小規模宅地等の特例が使えなくなってしまう可能性が高いのです。

4-2.相続時のトラブル要因となりやすい

注文住宅を建てる際に父母や祖父母などから贈与を受けると、相続時のトラブル要因となりやすいことにも注意しましょう。特定の相続人が高額の贈与を受けた結果、他の相続人の取り分がなくなることがあるためです。

取り分のなくなった配偶者や子は、最低限の相続分として「遺留分」を主張することが可能です。

遺留分の対象は相続財産だけでなく、住宅購入のための資金といった生前贈与も該当します。

もしも他の相続人から遺留分を主張された場合、金銭で支払う必要が生じてしまいます。

そのため、支援を受ける際は、他の親族との間に明らかな不公平感が生まれないよう、考慮する必要があるでしょう。

5.住宅取得等資金等の贈与の非課税措置の必要書類と手続き

住宅取得に関する贈与の非課税措置を受けるには、必ず税務署への申告をしなければなりません。

ここからは、必要書類と手続きについて解説します。

5-1.必要書類

贈与の非課税措置を受ける際は、次のような書類を用意しましょう。

必要書類

- 贈与税申告書:非課税措置を受ける旨を記載

- 戸籍謄本:贈与者と受贈者の関係を証明

- 源泉徴収票:贈与を受けた年の所得金額の合計を証明

- 住宅取得に関する契約書の写し:新築や取得の契約内容を証明

- 住宅性能証明書など:省エネ等住宅の場合に必要

詳細については、国税庁が配布している チェックシート<令和5年分用>をご確認ください。

チェックシート<令和5年分用>をご確認ください。

5-2.手続き・申請期間

贈与の非課税措置の申請期間は、贈与を受けた次の年の2月1日から3月15日までです。

この期間中に、必要書類を揃えて所轄の税務署に申請しましょう。

家づくりの際にはさまざまな情報を集めつつ、スケジュール通りに事を運ばなくてはいけないので、仕事や家事・育児をしながらプランを立てていくのはとても大変です。

HOME4U家づくりのとびらでは、状況に合わせて2つのサポートサービスをご利用いただくことができます。

効率的な家づくりを進めるために、ぜひご活用ください。

まとめ

住宅取得等資金を受けた場合の贈与税の非課税措置とは、親や祖父母などの直系尊属から住宅の取得を目的としたお金を受け取っても、一定額まで贈与税がかからない特例のことです。

省エネ・耐震性・バリアフリーの住宅であれば1,000万円の贈与まで適用され、税金として納めるはずであったお金を自分や家族のために有意義に使えるようになります。

贈与の非課税措置を受けるためには、贈与を受けた翌年の2月1日から3月15日までの期間に、必要書類を揃えて所轄の税務署に申請する必要があります。

ぜひこの記事を参考にして、上手に節税対策をしながら家づくりを進めてください。

注文住宅をお得に建てるための

補助金・助成金・減税まとめ

希望の住まいを建ててくれる

ハウスメーカーが見つかる!

ほとんどの方にとって、初めての家づくり。聞いたことのない専門用語に戸惑っている方も多いと思います。

そんな「何から進めていいのかわからない方」におすすめなのが「HOME4U 家づくりのとびら」の無料オンライン相談サービスです。

HOME4U「家づくりのとびら」

オンライン無料相談でできること

- 自分にあったハウスメーカーが見つかる ハウスメーカーのご案内はもちろん、「こだわり」や希望をハウスメーカーにお伝えします!

- ハウスメーカー出身アドバイザーに聞ける 注文住宅のプロ集団が、【中立な立場】でご説明、ご相談にのります。

- かんたんに自宅から相談できる スマホやパソコン、タブレットで簡単に、オンラインで「家からじっくり相談」できます。

厳選200社の優良ハウスメーカー・工務店から希望にマッチした企業をご案内します!

「HOME4U 家づくりのとびら」を通して、「自分にあったハウスメーカー」を見つけてみてはいかがでしょうか。

何が相談できるか詳しく見るこの記事の編集者

無料サポートサービスのご紹介

あなたの家づくりの検討状況や検討の進め方にあわせて、ご活用ください!

実際の建築プランを複数みて、

比較・検討したい

複数のハウスメーカーの建築プランが、かんたんな入力だけで、無料でもらえる「プラン作成サービス」がおすすめ!

費用や、ハウスメーカー選びの

コツを詳しく直接聞きたい

ハウスメーカー出身のアドバイザーに自宅から簡単に相談できる「無料オンライン相談サービス」がおすすめ!

▷家づくりのとびらを始める(無料)