- 変更日:

- 2026.02.04

本記事は住宅ローンを利用して家を購入またはリフォームする方に向けて、「住宅ローン控除(減税)の還付金がいくら戻ってくるのか」についてできる限り簡潔に解説しています。

住宅ローン控除では

年末時点の「住宅ローン残高×0.7%」が、10年または13年間にわたって、所得税や一部の住民税から差し引かれ、支払った税金が戻ってくるため、家を購入した後の負担を軽減できます。

年収別に1年間で受けられる控除(還付金)の目安を、下記表にまとめました。

| 年収 | 年間還付金の目安 |

|---|---|

| 300万円 | 約12万円 |

| 400万円 | 約14〜18万円 |

| 500万円 | 約14〜18万円 |

| 600万円 | 約14〜24万円 |

| 700万円 | 約14〜31万円 |

| 800万円 | 約14〜35万円 |

| 900万円 | 約14〜35万円 |

| 1,000万円 | 約14〜35万円 |

上記はあくまで目安であり、実際の金額は家族構成や住宅の種類、ローン残高、納税額により異なります。

この記事でわかること

- 住宅ローン控除の金額

- 住宅ローン控除の適用条件

- 住宅ローン控除の申請方法

ぜひ最後までご覧になり、住宅ローン控除を十分に活用したお得なマイホーム計画の参考にしてください。

なお、住宅ローン控除の概要や住宅ローンの相談先を探している方は、下記記事もご覧ください。

目次

1.住宅ローン控除額の基本

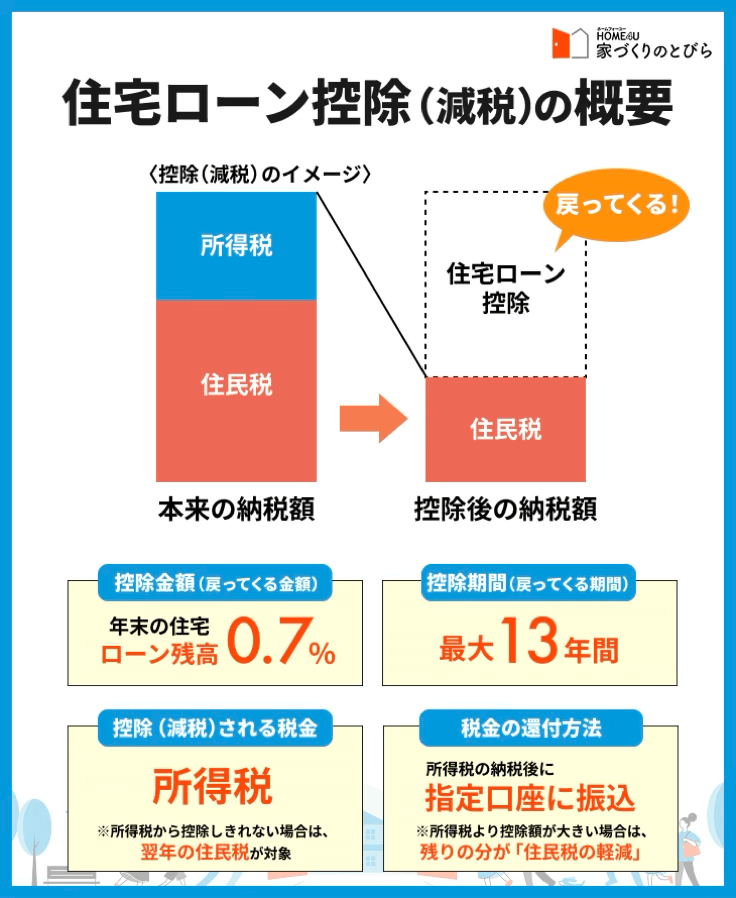

住宅ローン控除とは住宅ローンを利用して「マイホームの新築」や「中古住宅の購入」、「リフォーム」を行った場合に、一定の条件を満たせば税金が戻ってくる制度です。

支払った税金の一部が控除され、還付金として返ってくるため、実質的な負担を軽減できます。

住宅ローン控除で抑えておくべきポイントは以下の3点です。

住宅ローン控除で抑えておくべきポイント

- 控除額は「住宅ローン残高×0.7%」が基本だが、納税額が少ないとその範囲内でしか戻らない

- 「年収が高く」「借入額が多い」ほど、控除額(還付金)は大きくなる

- 多額の住宅ローンを借り入れたとしても、期間や年間の最大控除額が定められている

住宅ローン控除の概要については下記記事で詳しく解説しています。あわせてご覧ください。

2.住宅ローンの控除額はいくら?還付金の計算方法

「住宅ローン控除でいくら戻ってくるのか」について、計算方法や最大控除額を交えて解説します。

2-1.住宅ローン控除の計算方法

住宅ローン控除の計算式は、以下のとおりです。

住宅ローン控除の計算式

住宅ローン控除の金額=年末時点の住宅ローン残高×0.7%

仮に年末時点の住宅ローン残高が2,500万円とすると、控除額は17万5,000円(2,500万円×0.7%)です。

その年の所得税が15万円だった場合、15万円の還付金を受けられ実質所得税額は0円となり、残りの2万5,000円(17万5,000円-15万円)は住民税の控除に充てられます。

2-2.【年収別・借入額別】初年度の還付金額 一覧

住宅ローン控除額は年収やローンの借入金額によって変わるため、以下の条件において年収・借入金額別に還付金額を一覧表で紹介します。

シミュレーション条件

- 住宅タイプ:長期優良住宅・低炭素住宅(新築)

- 控除率:0.7%

- 控除期間:13年間

- 年間最大控除額:35万円

- 家族構成:配偶者控除あり

- 借入期間:35年

| 年収 | 2,000万円 ローン | 2,500万円 ローン | 3,000万円 ローン | 3,500万円 ローン | 4,000万円 ローン | 4,500万円 ローン | 5,000万円 ローン |

|---|---|---|---|---|---|---|---|

| 300万円 | 12万円 | 12万円 | 12万円 | 12万円 | 12万円 | 12万円 | 12万円 |

| 400万円 | 15万円 | 15万円 | 15万円 | 15万円 | 15万円 | 15万円 | 15万円 |

| 500万円 | 14万円 | 17万円 | 18万円 | 18万円 | 18万円 | 18万円 | 18万円 |

| 600万円 | 14万円 | 17万円 | 21万円 | 24万円 | 24万円 | 24万円 | 24万円 |

| 700万円 | 14万円 | 17万円 | 21万円 | 24万円 | 28万円 | 31万円 | 31万円 |

| 800万円 | 14万円 | 17万円 | 21万円 | 24万円 | 28万円 | 31万円 | 35万円 |

| 900万円 | 14万円 | 17万円 | 21万円 | 24万円 | 28万円 | 31万円 | 35万円 |

| 1,000万円 | 14万円 | 17万円 | 21万円 | 24万円 | 28万円 | 31万円 | 35万円 |

住宅ローン控除の還付金額は収めた所得税の金額によって控除される金額が変わるため、借入額や返済条件が同じでも年収によって控除額が異なります。

加えて、年収が高ければ控除できる金額が増えますが、年収が低ければ控除額が所得税額を上回るケースもあるでしょう。

所得税で控除しきれなかった分は翌年の住民税より控除可能ですが、上限額が最大97,500円と決められているため、控除額のすべてを控除できないこともあります。

住宅ローンの平均借入金額については、以下の記事でより詳しく解説しています。

2-3.【住宅の種類別】年間最大控除額 一覧

住宅ローン控除は住宅の種類によっても最大控除額が異なります。

基本的に「より環境に配慮した住宅」の方が最大控除額は高く設定されています。

2-3-1.新築住宅・買取再販住宅の最大控除額

| 住宅の種類 | 年間最大 控除額 | 借入 限度額*1 | 控除 期間 |

|---|---|---|---|

| 長期優良住宅・低炭素住宅 | 35万円 31万5,000円 | 5,000万円 4,500万円 | 13年間 |

| ZEH水準省エネ住宅 | 31万5,000円 24万5,000円 | 4,500万円 3,500万円 | 13年間 |

| 省エネ基準適合住宅 | 28万円 21万円 | 4,000万円 3,000万円 | 13年間 |

| その他の住宅*2 | 2024年以降に建築確認を受けた住宅は適用なし*3 | 10年間 | |

*1 上段:子育て特例対象世帯(「19歳未満の子どもがいる世帯」「夫婦のどちらかが40歳未満の家庭」)/下段:その他の世帯

*2 省エネ基準を満たしていない中古住宅を購入した場合の借入上限額は2,000万円

*3 2023年末までに新築の建築確認を受けた住宅に2024年~2025年に入居する場合は借入限度額2,000万円

2-3-2.中古住宅の最大控除額

| 住宅の種類 | 年間最大 控除額 | 借入 限度額 | 控除 期間 |

|---|---|---|---|

| 長期優良住宅・ 低炭素住宅・ ZEH水準省エネ住宅・ 省エネ基準適合住宅 | 21万円 | 3,000万円 | 10年間 |

| その他の住宅 | 14万円 | 2,000万円 |

2-3-2.リフォームの最大控除額

| 住宅の種類 | 年間最大 控除額 | 借入 限度額 | 控除期間 |

|---|---|---|---|

| すべての住宅 | 14万円 | 2,000万円 | 10年間 |

出典:国土交通省「住宅ローン減税」

どの種類の住宅を選ぶかは、住宅ローン控除に加え建築の初期費用やランニングコストなども考慮して決めることが重要です。

まずは無料のHOME4U 家づくりのとびら 無料プラン作成サービスで、あなたが建てたい家の費用相場を確認し、現実的な予算を把握しておきましょう。

スマホやパソコンから簡単にあなたの予算に合ったハウスメーカー・工務店をピックアップできるうえ、実際の費用や住宅プランを確認しながら検討できるので、難しい資金計画がスムーズに立てられますよ。

3.住宅ローン控除シミュレーター

住宅ローン控除の控除額を簡単に試算できるシミュレーターをご用意しました。

借入金額や年収、住宅の種別などを入力することで、おおよその控除額を確認することができます。

なお、このシミュレーターは簡易的な試算を目的としており、実際の控除額とは異なる場合があります。

住宅ローン控除の適用には個別の要件確認が必要となりますので、正確な金額については所轄の税務署または専門家へご相談ください。

シミュレーター

住宅ローン情報

控除対象条件

※ 中古住宅選択時はこの項目の影響が限定的です。

※ 特定の住宅種別、新築選択時に控除上限額に影響します。

※ 年収からの税額推定に影響します。

※ この値から簡易的な所得税・住民税を推定し、控除額の上限として考慮されます。

控除額の基本情報

※ 返済開始年月と現在の年月から自動計算されます。

※ 住宅ローン控除のルールにより0.7%で固定されます。

※ 住宅の種類、新築/中古/リフォーム、世帯、返済開始年により自動設定されます。

※ 住宅の種類、新築/中古/リフォーム、世帯、返済開始年により自動設定されます。

※ 住宅の種類、新築/中古/リフォーム、返済開始年により自動設定されます。

4.住宅ローン控除の申請方法

住宅ローン控除を受けるには申請が必要です。

申請ではいくつかの必要書類を揃えて、期限内に手続きをしなければなりません。

以下より必要書類や手続きの流れを確認し、計画的に準備を進めましょう。

4-1.【1年目】確定申告時に申請する

住宅ローンを借り入れた1年目は、確定申告により申請をします。

個人事業主のため確定申告で納税を行っている方だけでなく、源泉徴収で納税している給与所得者も確定申告での申請が必要です。

4-1-1.必要な書類

申請をスムーズに進めるにはまず、以下の書類を準備しましょう。

| 必要書類 | 入手場所 |

|---|---|

| 確定申告書 | 税務署または国税庁ホームページ (オンライン申告の場合は不要) |

| 住宅借入金等特別控除額の計算明細書(特定増改築等) | 税務署または国税庁ホームページ |

| 住宅取得資金に係る借入金の年末残高等証明書 | 住宅ローンを借り入れている金融機関 (10月中旬以降に郵送されることが一般的) |

| 家屋の登記事項証明書 | 法務局窓口またはオンライン申請システム |

| 住宅の工事請負契約書の写し又は売買契約書の写し | 工務店または不動産会社 |

| 源泉徴収票 | 勤務先 |

4-1-2.申請方法

書類が集まったら、以下のいずれかの方法で申告を行います。

住宅ローン控除の申請方法

- 税務署窓口で提出

- 郵送による提出

- オンライン申請システム(e-Tax)

e-Taxでの申請なら、自宅にいながら申告ができるため手続きの負担を軽減できます。

利用にあたっては、利用者識別番号や電子証明書の取得が必要です。

オンラインでの申告を検討しているなら、事前に登録を済ませておくことが重要です。

個人事業主で納税と併せて申請をする方は、入居した年の翌年の2月16日~3月15日(休日の場合は翌営業日)に確定申告を行いましょう。

4-2.【2年目以降】年末調整で手続きできる

2年目以降は、確定申告または年末調整で手続きをします。

個人事業主で確定申告による納税をしている方は、住宅ローン控除の申請も併せて行いましょう。

確定申告書に「(特定増改築等)住宅借入金等特別控除額の計算明細書」および「住宅取得資金に係る借入金の年末残高等証明書」を添付して提出すれば、手続きは完了です。

給与所得者で勤務先の源泉徴収により納税を行っている方は、年末調整で手続きができるため、確定申告の必要はありません。

税務署から送られる「年末調整のための住宅借入金等特別控除証明書兼給与所得者の住宅借入金等特別控除申告書」と金融機関から発送される「住宅取得資金に係る借入金の年末残高等証明書」を勤務先に提出すれば、手続きは完了です。

年末調整による申請を忘れてしまった場合には、確定申告により控除を受けることもできます。

「源泉徴収票」および「住宅取得資金に係る借入金の年末残高等証明書」を用意し、確定申告の手続きを行いましょう。

出典:国税庁「マイホームを持ったとき」

費用・相場を知りたい方へ

HOME4U「家づくりのとびら」

オンライン無料相談がおすすめ!

- 資金計画の考え方がわかり、相談できる 住宅業界に詳しい専門アドバイザーが、【中立な立場】で資金計画の考え方をご説明。住みたいエリアの坪単価などもお調べします

- 自分にあったハウスメーカーが見つかる ハウスメーカーのご案内はもちろん、「こだわり」や希望をハウスメーカーにお伝えします!

- かんたんに自宅から相談できる スマホやパソコン、タブレットで簡単に、オンラインで「家からじっくり相談」できます。

5.住宅ローン控除の還付金の受取時期

住宅ローンの控除における還付金は、「初年度」と「2年目以降」で受け取れる時期が異なります。

5-1.【初年度の場合】還付金の受取時期

初年度の還付金は確定申告手続き後、1ヶ月から1ヶ月半程度で指定した口座に振り込まれます。

ただし、振り込まれるのは、「所得税」の控除分のみになるため、「住民税」の控除分は翌年の6月以降に住民税から引かれることになります。

また、e-Tax(電子申告)で手続きした場合は、還付金が振り込まれるのは申告してから3週間程度です。

5-2. 【2年目以降の場合】還付金の受取時期

2年目以降は、個人事業主と給与所得者で受取時期が異なります。

| 対象者 | 申請方法 | 受取時期 |

|---|---|---|

| 個人事業主 | 確定申告 手続き | 確定申告手続き後、1ヶ月から1ヶ月半程度で指定口座に振り込まれる |

| 給与所得者 | 年末調整 | 12月~翌年1月の給与に上乗せして還付される |

無料のHOME4U 家づくりのとびら プラン作成依頼サービス なら、あなたの希望条件や予算に合わせて、複数のハウスメーカー・工務店から住宅プランを無料で受け取ることが可能です。

間取りや仕様、資金計画などを含めた具体的なプランが届くので、「どの会社が自分に合っているのか」が比較しやすくなり、家づくりの方向性がぐっと明確になります。

また、スマホやパソコンからオンラインで完結するので、忙しい方でも気軽にご利用いただけます。

「家づくりをしっかり比較・検討して進めたい」という方に、ぴったりのサービスです。

まとめ

住宅ローン控除は、住宅ローン残高に応じて所得税および一部住民税が控除される制度です。

購入する住宅の種類によって最長10年もしくは13年に渡り、年末の住宅ローン残高×0.7%の所得税還付(上限あり)を受けられます。

所得税で使い切れない控除額がある場合には、住民税からも控除されます。

住宅ローン控除額や控除期間は、借り入れ状況によって変わります。

特に繰り上げ返済をした場合は、控除額が大きく変わるケースもあるため、返済シミュレーションをしたうえで検討するとよいでしょう。

注文住宅をお得に建てるための

補助金・助成金・減税まとめ

家づくりプラン一括依頼で

複数ハウスメーカーを比較!

家づくりに失敗しないためには、自分に合ったプランを提案してくれるハウスメーカーを見つけ、比較・検討すること。

そこでおすすめなのがHOME4U 家づくりのとびら プラン作成依頼サービスです。

スマホから必要事項を入力するだけで、あなたのご要望に沿ったハウスメーカーを複数社ピックアップ。

気になるハウスメーカーを最大5社までお選びいただくと、【完全無料】で家づくりプランを一括依頼することができます。

この記事の編集者

「家づくりのとびら」無料サポートサービス

実際の見積もりを

複数比較・検討したい

簡単なスマホ入力だけで、複数のハウスメーカーの見積もりが無料でもらえる「プラン作成サービス」がおすすめ!

▷【無料】プラン作成依頼はこちら

資金計画や補助金活用の

コツが知りたい

ハウスメーカー出身のアドバイザーに、自宅から簡単に相談できる「無料オンライン相談サービス」がおすすめ!

▷【無料】オンライン相談はこちら