- 変更日:

- 2026.02.04

これから家を建てようとしている方の中には、「自分の年収で2,000万円の住宅ローンは組めるだろうか?」と疑問に思っている方も多いでしょう。

この記事では、以下の内容を解説します。

この記事でわかること

- 2,000万円の住宅ローンを組める年収

- 返済負担率とシミュレーション

- 住宅ローンの全国平均

この記事では、2,000万円の住宅ローンを組むために必要な情報をまとめています。

更に返済の負担を減らす工夫を、「利用できる補助金・助成金や減税」と、「自分でできる負担をなるべく減らす工夫」の2つの観点から解説します。

ぜひ最後までご覧いただき、マイホームの資金計画にお役立てください。

無料

まとめて依頼

何歳までに住宅ローンを組めばよいかお悩みの方はこちらの記事もご覧ください。

目次

1.【2,000万円】の住宅ローンを組める年収と返済負担率

2,000万円の住宅ローンを組める年収と、年収ごとの返済負担率について解説します。

2,000万円の借入ができる年収は、目安として以下の通りです。

400万円、余裕を持つなら450万円から

目安の算出方法は1-1で解説します。

【条件】

金利……1.5%

返済期間……30年

返済方法……元利均等返済

※実際銀行の審査をしないと、その年収で2,000万円の住宅ローンを組めるかどうかは分かりません。あくまでも目安です。

| 年収 | 400万円 | 600万円 | 800万円 |

|---|---|---|---|

| 負担率 | 21% | 14% | 10.5% |

1-1.【2,000万円】の住宅ローンを組める年収

2,000万円の住宅ローンを組める年収は、400万円からが目安です。余裕を持つのであれば、450万円から検討するとよいでしょう。

自分の年収で、希望の額が借りられるかを考えるためには、以下2つの方法が使えます。

借入希望額から必要な年収を確認する方法

- 額面年収を6倍にする

- 年収倍率と返済負担率の計算式を利用する

以下で1つずつ解説します。

1-1-1.額面年収を6倍にする

「自分が借り入れたい金額は、自分の年収に見合っているのか?」を考える、最も簡単な方法は以下の通りです。

一般的な借入金額の目安=額面年収×6

この計算で行くと、必要な年収はおよそ334万程度ということになります。

ただし、年収300万円は、住宅ローンを組む年収としては平均よりも低い水準に入るため、そもそも審査に通るかわかりません。この場合では実際的ではないでしょう。

一般的にも、年収300万円の借入可能額は1,500万円程度が妥当だといわれています。

1-1-2.年収倍率と返済負担率の計算式を利用する

年収倍率は、「自分が建てたい・取得したい家が、自分の年収に見合っているかどうか」を簡単に知ることができる数値、返済負担率は、「年収において住宅ローンが占めている年間の返済額が適当かどうか」を判断できる数値です。

計算式は以下の通りです。

〈目安となる年収倍率・負担率の計算式〉

年収倍率=所要資金(予定建設費+土地取得費)÷額面年収

返済負担率=年間返済額 ÷ 額面年収×100

一般的に、年収倍率は5~7倍の間、返済負担率は25%以下に収まっていることが一つの基準と言われています。

なお、年収倍率は建築費から割り出すので、直接の借入金ではありませんが、以下の理由から「大まかな目安として捉えられる」と言えます。

年収倍率が大まかな借入額目安にできる理由

- 額面年収より手取り額は低い

- 頭金は1~2割程度の人が多い

仮にこの計算式で考えると、2,000万円の借り入れに必要な年収は以下の通りです。

年収倍率・返済負担率で考える適正年収は……400万円程度

※年収倍率の計算において、7倍で計算すると285万程度になるが、現実的にその借り入れは不可能に近いため、ここでは計上しない

ちなみに、住宅を購入する際には多くの人が頭金を用意します。

金額目安としては住宅購入額の1~2割程度が一般的で、2,000万円程度の住宅を購入する場合であれば200万~400万円程度が相場です。

もちろん、頭金が多ければ、その分総返済額を抑えることができます。

自身が50代・60代などの年齢で、ある程度の貯蓄があるのであれば、もっと多額の頭金を支払っておいてもよいでしょう。

逆に、貯金が少ない若年層は、親からの借入や援助をお願いして、足りない金額を補填することも検討しましょう。

住宅取得資金に関する贈与については、500万〜最大1000万円までの贈与税を非課税にできる税制優遇が利用できます(2026年12月31日まで)。

参考:国土交通省「 令和6年度国土交通省税制改正概要」

令和6年度国土交通省税制改正概要」

1-2.年収ごとの返済負担率とシミュレーション

下の条件によって年収ごとの返済負担率を比べると、以下の通りです。

条件

金利……1.5%

返済期間……30年

返済方法……元利均等返済

※実際銀行の審査をしないと、その年収で2,000万円の住宅ローンを組めるかどうかは分かりません。あくまでも目安です。

※住宅金融支援機構シミュレーションで算出

| 年収 | 400万円 | 600万円 | 800万円 |

|---|---|---|---|

| 負担率 | 21% | 14% | 10.5% |

上記の条件で計算すると、月ごとの返済額は7万円になります。

この計算でいくと、全て理想値である25%を下回っていますが、年収400万円の場合、手取りが26万円程度であることを考えると、月の手取りの26%が住宅ローンの返済に充てられることになります。

これは負担としては標準レベルなので、2,000万円の借入には十分な年収ですが、もし金利が2%になったとすると、毎月の支払額は4,000円上乗せになり、返済負担率は22.2%に迫ります。

年収450万円になれば、たとえ金利が2%になったとしても、返済負担率は19.7%で済むため、余裕を持つならこの年収からと考えてよいでしょう。

年収600万円の人の手取り額は大体38万円なので、7万円の支払いがあっても手取りのうち2割にも及びません。余裕をもった返済が可能でしょう。

年収800万円にもなれば、期間を思い切って短縮し、総支払額を縮めて返済することが可能になります。

このように、自分たちの年収で2,000万円の借入希望額を実現するには「どれほどの負担があるのか」をあらかじめ確認しておくことは、新居に住み始めてからの生活を配慮するうえで非常に大事です。

住宅ローンの負担感と同時にしておきたいのが、2,000万円の借り入れで、どのような「住宅プラン」を実現できるかをチェックすることです。

予算内で家を建てられても、理想とかけ離れたマイホームになってしまっては本末転倒です。

無料のHOME4U 家づくりのとびら プラン作成依頼サービスなら、実際の住宅プラン(資金計画含む)を複数比較できるので、どのような家をどれくらいの費用で建てられるのかを具体的にイメージできますよ。

スマホやパソコンから簡単に利用できるうえ、疑問点やお悩みが出た際には、コーディネーターや注文住宅のプロに無料で相談することもできます。

家づくりで予算オーバーしたり、家計を圧迫させたりしないために、ぜひご活用ください!

家づくりのとびらコラム

金融機関ごとに「返済負担率の上限」がある

返済負担率は、金融機関ごとに上限の目安が定められています。

以下は一例です。

- フラット35:年収400万円未満は30%、年収400万円以上で35%

- りそな銀行:35%未満

- 三井住友銀行:年収400万円未満は30%、年収400万円以上で35%

ただし、「返済負担率を上限に収められれば理想的」というわけではありません。

例えば、返済負担率を上限の35%に設定した場合、年収580万円だと毎月の支払額はおよそ16万9,000円。

月の手取りが36万円だとしたら、収入のおよそ46%が住宅ローンの返済に充てられることになります。

やはり、ある程度の余裕をもつのであれば、返済負担率は25%以内に抑えておくのが無難です。

上限ギリギリより余裕があったほうが、金融機関の審査にも通りやすくなりますよ。(審査項目は4章で解説)

2.【全国平均】住宅ローンの組み方の傾向

この章では、全国の平均的な住宅ローンの組み方を、年収・年代など5項目から解説します。

住宅金融支援機構の調べによると、全国の平均的な住宅ローンの組み方の傾向は以下の通りです。

| 年収 | 623.7万円 |

|---|---|

| 年代 | 46.2歳 |

| 職業 | 会社員 |

| 建築費 | 3,715.2万円 |

| 融資金 | 2,967.2万円 |

参考:住宅金融支援機構「 2022年度 フラット35利用者調査」

2022年度 フラット35利用者調査」

このデータから見ると、住宅ローンを借り入れる人は、年収のざっくり5倍程度を借り入れていることが分かります。

年代は40代半ばが平均とあり、例えば30代で組めば、同じ借入金額でも返済期間をもう少し長く取って、月々の返済額を減らすこともできます。

職業は圧倒的に会社員が多いのですが、自営業の人も少なからずおり、また、圧倒的に少ないですがパート・アルバイトや派遣社員でも、一部ローンを組んでいる人はいるようです。

3.年収別「住宅ローンの通りやすさ」比較

金融機関の審査は年収、勤続年数、健康状態など多岐の項目から行われるため、一概に「これさえ満たしていれば完璧」とは言えません。(詳細は4章で解説)

ただ、高確率で多くの金融機関が審査項目として取り入れているものに「返済負担率」があり、これはおおよそ25%以内におさまっていれば安全なラインだというのが世間一般の認識になります。

ここでは、返済負担率で見た年収ごとの審査の通りやすさを見てみましょう。

1章で比較した以下の返済負担率から、年収ごとの審査の通りやすさを比較します。

なお、返済負担率の計算条件には以下を設定しています。

【条件】

金利……1.5%

返済期間……30年

返済方法……元利均等返済

※実際銀行の審査をしないと、その年収で2,000万円の住宅ローンを組めるかどうかは分かりません。あくまでも目安です。

※住宅金融支援機構シミュレーションで算出

| 年収 | 400万円 | 600万円 | 800万円 |

|---|---|---|---|

| 負担率 | 21% | 14% | 10.5% |

| 年収 | 400万円 | 600万円 | 800万円 |

|---|---|---|---|

| 審査の通りやすさ | おおむね通過可能 | 余裕を持って通過可能 | 期間を短くしたり、もっと負担を減らした返済の提案が可能 |

※ここで解説している通りやすさとは、あくまでも返済負担率のみで考えた場合の通りやすさに過ぎず、実際住宅ローンの審査には勤続年数や職種など、様々な要素が考慮されますので、パーセンテージのみ条件を満たしていたとしてもローンが必ず組めるわけではないことをご承知おきください。

上記の条件で計算すると、月ごとの返済額は7万円になります。

以下より、年収ごとのポイントをお伝えします。

3-1.年収400万円の場合

年収400万円の場合は、おおむね通過できる可能性が高いですが、場合によっては厳しいこともあります。

例えば、住宅ローンの他にも何かローンを組んでいるのであれば、慎重に検討してください。

▶【年収400万円の場合】などの適正価格を知る方法(無料)3-2.年収600万円の場合

年収600万円の人は、基準値である25%を大幅に下回っているため、返済負担率のみで考えれば、余裕をもって通過可能です。

▶【年収600万円の場合】などの適正価格を知る方法(無料)3-3.年収800万円の場合

年収800万円になれば、返済負担率が原因で通過に支障を及ぼすことはまずないでしょう。

期間を短くして総支払額を減らすような返済の方法も取ることが可能です。

4.住宅ローンの審査項目

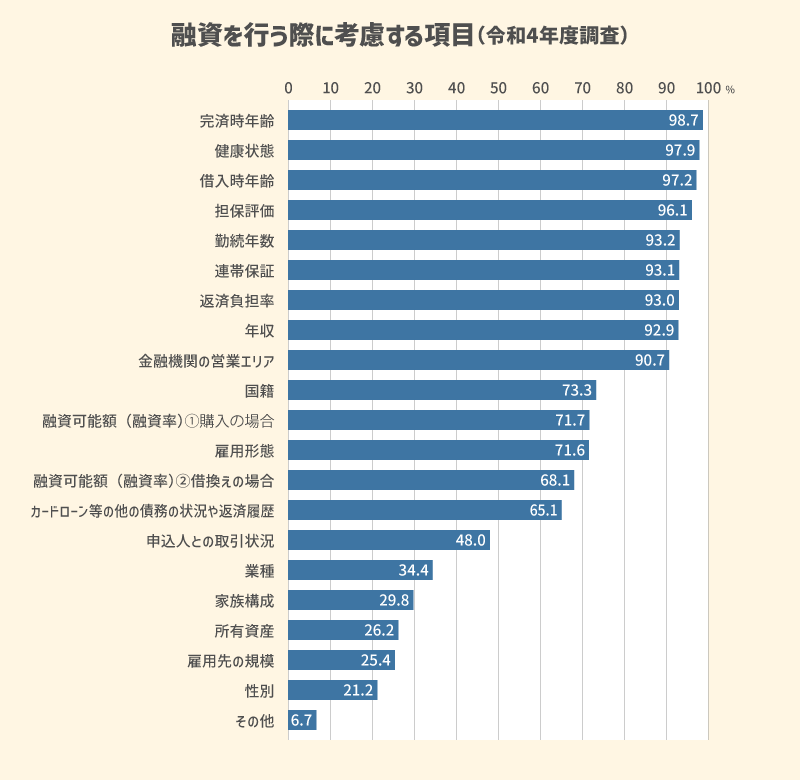

国土交通省のデータによると、融資を行う際に考慮する項目は以下の通りです。

参考: 令和4年度 民間住宅ローンの実態に関する調査結果報告書

令和4年度 民間住宅ローンの実態に関する調査結果報告書

こうして見てみると、返済負担率(93%)以外にも、以下のような項目が同じく9割以上の機関に審査項目としてみられていることがわかります。

特に見られている審査項目

- 完済時年齢

- 健康状態

- 担保評価

- 借入時年齢

- 年収

- 勤続年数

- 連帯保証

- 金融機関の営業エリア

ですから、たとえ返済負担率だけが基準に適っていたとしても、他の項目で落とされる可能性は十分にあり、あくまでも1つの基準に過ぎないことを認識しておいてください。

5.【補助金・減税制度】住宅ローンの負担を減らすコツ

住宅ローンの返済の負担を軽減させるコツはいくつかありますが、最も代表的なものは、以下の方法です。

国・自治体の補助金や助成金をうまく使うこと

「 令和4年度住宅市場動向調査報告書」によれば、住宅ローン減税制度の適用を受ける、もしくは受ける予定も含め、新築ではほとんど9割近くもの人が利用しているというデータが出ています。

令和4年度住宅市場動向調査報告書」によれば、住宅ローン減税制度の適用を受ける、もしくは受ける予定も含め、新築ではほとんど9割近くもの人が利用しているというデータが出ています。

条件が合うのであれば、新築する場合に利用しない手はありません。

まず、国が行っている代表的な支援を4つご紹介いたします。

※2023(令和5)年度の情報も混合しています。2024(令和6)年度の情報は随時更新いたします。

| 名称 | 特徴 | |

|---|---|---|

| 補助金・助成金 | 子育てエコホーム支援事業【2024年新事業】 | 18歳未満の子供がいるか、どちらかが39歳以下の夫婦を対象として、長期優良住宅およびZEHの新築時に最大100万円の補助が出る。 |

| ネット・ゼロ・エネルギー・ハウス(ZEH)補助金 | 国が認めた要件を満たす住宅を、ZEHビルダーとして登録されている施工会社が新築することにより、種類別に最大55万~112万円程度の補助金が出る。 | |

| 地域型住宅グリーン化事業 | グループ登録された地域の工務店により、指定の条件を満たす新築住宅を建てた人に対し、種類別に最大90万~140万円の補助金が出る。 | |

| LCCM住宅整備推進事業 | ZEHの要件を満たし、更に二酸化炭素の発生を抑えた住宅に対して、最大140万/戸の補助金が出る。 | |

| 税金優遇(軽減)措置 | 住宅ローン控除(減税) | 住宅ローンを利用して家を新築した時、指定の条件を満たすことで年末時点のローン残高から0.7%が最長13年間控除される。 |

| 住宅取得資金などの贈与税の軽減 | 父母、祖父母など直系尊属からの贈与によって、居住用の物件を新築するための金銭を取得した場合に、要件を満たすことで省エネ住宅で1,000万円、それ以外の住宅で500万円が控除される。 | |

| 不動産取得税の軽減 | 50平米以上240平米以内の一戸建てなど、特定の条件を満たした新築住宅において、不動産評価額が1,200万円控除される。 | |

| 登録免許税の軽減 | 床面積が50平米以上、取得後1年以内の登記の住宅において、登録免許税が軽減される。 | |

| 固定資産税の軽減 | 一定の要件を満たした住宅において、3年間固定資産税が軽減される。 |

参考:子育てエコホーム支援事業/一般社団法人 環境共創イニシアチブ「経済産業省及び環境省による戸建ZEH補助事業」/地域型住宅グリーン化事業(評価)/ LCCM住宅整備推進事業実施支援室/国土交通省「住宅ローン減税」/東京都主税局「 不動産取得税の軽減制度について」/国税庁「No.7191 登録免許税の税額表」/国土交通省「新築住宅に係る税額の減額措置」

不動産取得税の軽減制度について」/国税庁「No.7191 登録免許税の税額表」/国土交通省「新築住宅に係る税額の減額措置」

【2024年】住宅ローン減税制度改正

2024年1月から「住宅ローン減税」の仕組みが以下のように変更されました。

借入限度額

子育て世帯・若者夫婦世帯※が2024(令和6)年に入居する場合、以下の水準を維持する。

認定住宅:5,000万円/ZEH水準省エネ住宅:4,500万円/省エネ基準適合住宅:4,000万円

※18歳以下の子どもがいる、 もしくは夫婦のいずれかが39歳以下の世帯

床面積要件緩和措置の期限

新築住宅の床面積要件を40平米以上に緩和する措置(合計所得金額1,000万円以下の年分)の建築確認の期限を以下のとおり延長する。

2023(令和5)年12月31日 → 2024(令和6)年12月31日

新築住宅の条件

2024年1月以降に建築確認を受けた新築住宅は、省エネ基準を満たす住宅であることを条件とする。

※借入限度額は省エネ性能に応じて異なる

※申請には「省エネ基準以上適合の証明書」が必要

参考:国土交通省「住宅ローン減税」

補助金・減税制度は都度情報が更新されます。

お得に家を建てるためにも、支援制度の情報更新には目を光らせておくとよいでしょう。

6.【自分でできる】住宅ローンの負担を減らすコツ

控除・補助金以外に、住宅ローンを借りる人が自分でできる工夫もいくつかあります。

例えば、以下の7つが代表的です。

住宅ローンの負担軽減のための工夫

- ペアローンを組む

- 収入合算を利用する

- 繰り上げ返済をする

- 住宅ローンを借り換える

- 頭金を多めに入れておく

- 家庭の支出を見直す

- 住宅プランを見直す

以下より1つずつ説明します。

6-1.ペアローンを組む

ペアローンとは、1つの物件に対して、夫婦もしくは親子が、両者それぞれでローンを組み、計2つのローンを借り入れる方法のことを指します。組むためには各金融機関が設けているいくつかの要件を満たす必要があります。

借入額を増やせるほか、契約した夫婦もしくは親子の両者とも住宅ローン控除が受けられるなどのメリットがありますが、契約時の手数料等はそれぞれにかかる、共有名義になるので離婚時には不便であるというようなデメリットも存在しています。

組む両者共に安定した収入がある際に検討できるローンです。

▶【ペアローン】などの適正価格を知る方法(無料)6-2.収入合算

夫婦の収入を合算して1つのローンを組む方法す。

こちらはペアローンを組むには一方の稼ぎが不安定である場合などに使えます。

連帯債務型と連帯保証型の2種類があり、主な違いは以下の通りです。

| 概要と違い | |

|---|---|

| 連帯債務型 | 夫婦共々返済の義務を負う直接の債務者となる。二人とも住宅ローン控除を受けることができ、団体信用生命保険にも、両者加入できる可能性がある。 |

| 連帯保証型 | 夫婦のうち、どちらか一方が返済の義務を直接負う債務者となり、もう一方が連帯保証人となる。直接返済義務を負っているわけではないので、連帯保証人の方は住宅ローン控除や給付金が受けられないが、債務者に何かあった場合には返済義務を肩代わりしなければならない。 |

税制上のメリットを有効活用したいと思うのであれば、連帯債務型の方が得です。

▶理想の条件を押さえた家づくり、最適価格を知る方法(無料)6-3.繰り上げ返済をする

月々決まった返済額とは別に、残高の一部を任意で支払うことです。

返済期間短縮型と返済額軽減型があり、以下のような違いがあります。

| 概要と違い | |

|---|---|

| 返済期間短縮型 | 払う金額は変えずに、期間を短縮するもの。支払う利息額が軽減し、完済までの期間も縮めることができる。 |

| 返済額軽減型 | 支払う期間は変えずに、毎月の支払額を軽減させるもの。 |

一般的に得だと言われている繰り上げ返済は「返済期間短縮型」の方です。利息額が軽減するため、効果は大きいですが、返済額軽減型も毎月の支払額を軽減させることができるので、例えば変動金利を選択していて毎月の返済額が増えてしまったときなどにも調整が利きます。

ただし、手元の資金が減ってしまう、住宅ローン控除の対象から外れる可能性があるなど、いくつかリスクを伴うので、検討には慎重になる必要があります。

▶【返済期間・金額を考慮した資金計画】などの適正価格を知る方法(無料)6-4.住宅ローンを借り換える

建て替えですでに住宅ローンを契約している場合、元々契約していたローンよりも、金利が低いローンに乗り換えることで、毎月の返済額を減額できます。

なお、「借り換えた方がよいかどうか」については、いくつかの目安が設けられています。

一般的に有名なのは以下の3点です。

借り換えたほうがよい時の一例

- 元々の住宅ローンと、新しく借り入れようとしている住宅ローンの金利の差が1%以上ある

- 検討時の住宅ローンの残高が1,000万円以上である

- ローン期間がまだ10年以上残っている

借り換えの際は再審査があるうえ、手続きは多量の書類を必要とします。

また乗り換え先を検討する際には金融機関を見極めないと、むしろ条件が悪くなるということにもなりかねません。

6-5.頭金を多めに入れておく

頭金の目安は1~2割と言われています。

余裕があるのであればもっと頭金を入れて、借入金額を少なくすれば、総支払額が減り、返済期間も短くて済みます。

ただし、手元の資金が減ることにはそれ相応のリスクが伴うので、近い将来発生するであろう支出や、万が一に備えたある程度のお金を残したうえで、いくら入れられるかを現実的に考えることが大切です。

▶【頭金として使える資金】などの適正価格を知る方法(無料)6-6.家庭の支出を見直す

小さなことのようですが、意外な効果をもたらす場合があります。

住宅ローンは毎月必ず一定の負担を家計にもたらしてくるため、組む以前と生活水準を全く同じにはしておけないことも多いです。

無駄な支出はないか、なにか削れるところはないか、と過大なストレスにならない程度の節約を心掛ければ、思いがけず浮く分があるかもしれません。

▶理想の条件を押さえた家づくり、最適価格を知る方法(無料)6-7.住宅プランを見直す

ハウスメーカーや工務店に住宅プランを提案してもらう前・最中であれば、以下のような建築費等削減のコツを取り入れてみてもよいでしょう。

建築費等削減のコツ(一例)

- 総2階にして構造材・屋根材を減らす

- 屋根は切妻や片流れなど安いデザインにする

- 外壁の凹凸を減らす

- 床面積を減らす

まずは無料のHOME4U 家づくりのとびら プラン作成依頼サービスで、ハウスメーカー・工務店があなたのために作成した住宅プラン(資金計画・間取り含む)を複数比較してみましょう。

具体的にかかる費用や現実的な間取りなどがわかれば、不要な建築費を削りやすくなりますよ。

営業トークは一切ないので、ぜひお気軽にご活用ください。

まとめ

2,000万円の住宅ローンを組む際のポイントをお伝えしました。

それではおさらいです。

この記事のポイント

2,000万円を借りたら月々の返済額はいくらですか?

以下の条件の場合、月々の返済額は7万円になります。

- 金利……1.5%

- 返済期間……30年

- 返済方法……元利均等返済

詳細は「1-2.年収ごとの返済負担率とシミュレーション」をご覧ください。

2,000万円借りるには年収いくら必要ですか?

2,000万円の住宅ローンを組める年収は、400万円からが目安です。余裕を持つのであれば、450万円から検討するとよいでしょう。

「1-1.2,000万円の住宅ローンを組める年収」で詳細を確認し、無理なく住宅ローンを組みましょう。

2,000万円の住宅ローンを組む際の審査基準は?

- 完済時年齢

- 健康状態

- 担保評価

- 借入時年齢

- 年収 他

詳細は「4.住宅ローンの審査項目」をご覧ください。

住宅ローン特集

家づくりプラン一括依頼で

複数ハウスメーカーを比較!

家づくりに失敗しないためには、自分に合ったプランを提案してくれるハウスメーカーを見つけ、比較・検討すること。

そこでおすすめなのがHOME4U 家づくりのとびら プラン作成依頼サービスです。

スマホから必要事項を入力するだけで、あなたのご要望に沿ったハウスメーカーを複数社ピックアップ。

気になるハウスメーカーを最大5社までお選びいただくと、【完全無料】で家づくりプランを一括依頼することができます。

この記事の編集者