- 変更日:

- 2025.05.02

この記事では、30代で住宅ローンを組むときの平均的な借入金額・借入期間や、自分にあった借入金額の考え方、住宅ローンの基礎知識、補助金や減税制度をご紹介します。

この記事でわかること

- 住宅ローンを組む年齢は30代が最も多い

- 30代の平均年収では、2,924万~3,250万円程度借入られている

- 自分の年収の約5~6倍で借入金額を設定すると、無理のない返済プランが立てやすい

無料

まとめて依頼

何歳までに住宅ローンを組めばよいかお悩みの方はこちらの記事もご覧ください。

目次

1.データで解説!30代は住宅ローンをこんな風に組んでいる

30代で住宅ローンを組む際に、30代の平均的な年収・借入金額などのデータを元に解説いたします。

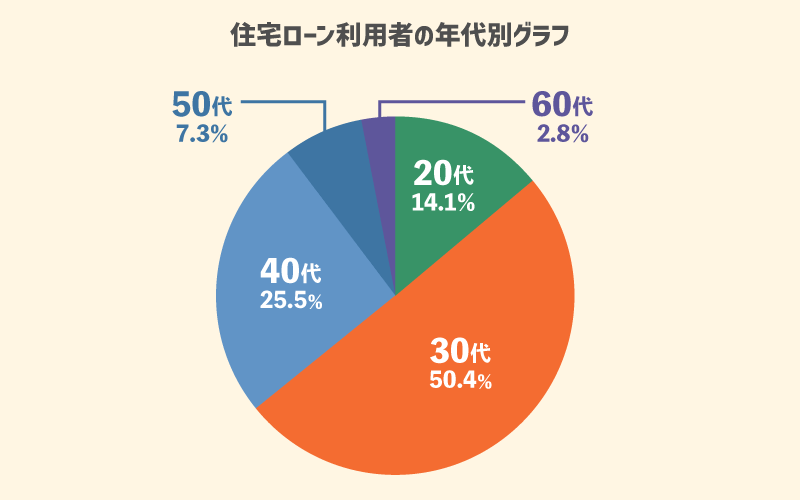

1-1.住宅ローンの利用者は30代が最も多い

参考:住宅金融支援機構「 住宅ローン利用者の実態調査【住宅ローン利用者調査(2023年4月調査)】」

住宅ローン利用者の実態調査【住宅ローン利用者調査(2023年4月調査)】」

住宅金融支援機構が行った調査では、30代の住宅ローン利用者は全体の50.4%。

過半数を占めてることがわかります。

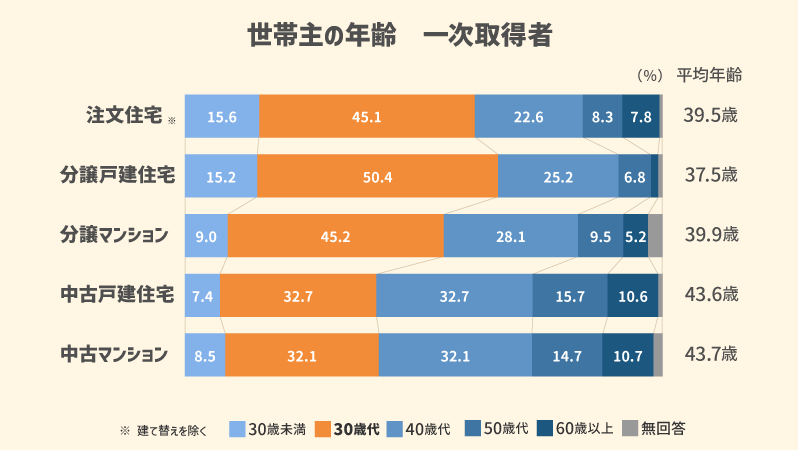

1-2.30代が選んだ物件は分譲戸建住宅が一番多い

参考:国土交通省「 令和4年度住宅市場動向調査報告書」

令和4年度住宅市場動向調査報告書」

新築・中古物件において、初めて物件を取得した人のことを「一次所得者」と言います。

30代の一次所得者は、分譲戸建住宅が50.4%と一番多く、次いで分譲マンションが45.2%、注文住宅が45.1%と半数近くを占めています。

1-3.30代の平均年収では物件価格・借入金額・頭金・月々の返済額はどれくらい?

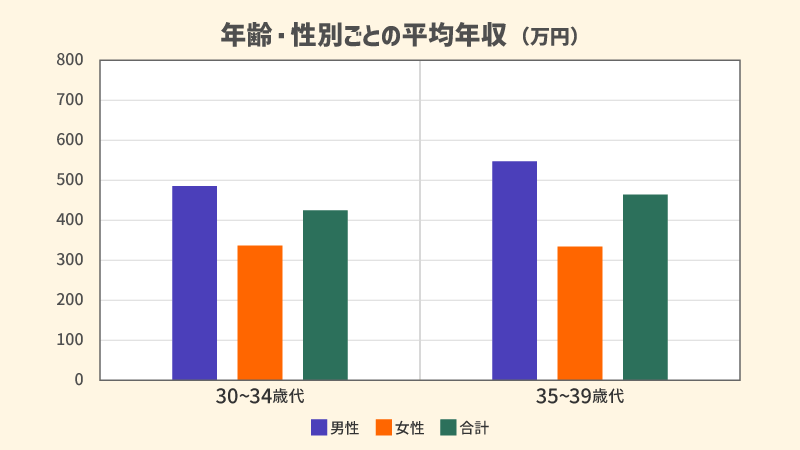

参考:国税庁「 令和4年分 民間給与実態統計調査―調査結果報告―」

令和4年分 民間給与実態統計調査―調査結果報告―」

国税庁の調べによると、30代の年収は以下のとおりです。

男女合わせた30代の平均年収

- 30代前半:420万円程度

- 30代後半:460万円程度

住宅購入金額の目安は年収の7倍程度が平均なので、上記年収に近い場合は2,940万~3,220万円程度の住宅が購入できる計算になります。

以下より、年収420万~460万円の場合の、物件価格・借入金額・頭金・物件価格に対する頭金の割合・月々の返済額もシミュレーションしてみましょう。

条件は下記の通りです。

シミュレーションの条件

- 金利:1%

- 借入期間:35年

- 返済方法:元利均等返済

- 返済負担率:20%

| 年収 | 年収400万円程度 | 年収500万円程度 |

|---|---|---|

| 物件価格 | 3,424万円 | 3,893万円 |

| 借入金額 | 2,924万円 | 3,250万円 |

| 頭金 | 378万円 | 534万円 |

| 物件価格に対する頭金の割合 | 11.0% | 13.7% |

| 月々の返済額※ | 8万2,540円 | 9万1,742円 |

※住宅保証機構株式会社「住宅ローンシミュレーション」で算出

借入金額の決め方については「2-4」、頭金の考え方については「2-3」で詳しく解説します。

1-4.30代は審査が通りやすい!住宅ローンを組む年齢別のメリット・デメリット

住宅ローンの返済期間は30年以上で組むケースが多いため、返済期間を長く確保できる20代・30代は審査が通りやすい傾向にあります。

30代で住宅ローンを組むメリット・デメリットはズバリ!

30代で住宅ローンを組むメリット

- ローンの審査が通りやすい

- 資産形成をしやすい

30代で住宅ローンを組むデメリット

- 転職・転勤の可能性がある

- 借入期間の設定によっては、定年後も住宅ローンが残ってしまう可能性がある

改めて、年代ごとのメリット・デメリットをご紹介します。

| メリット | デメリット | |

|---|---|---|

| 20代 |

|

|

| 30代 |

|

|

| 40代 |

|

|

| 50代 |

|

|

| 60代 |

|

|

なお、30代であれば2024年からスタートする「子育てエコホーム支援事業」の対象となる可能性があります。

お得な補助金制度を活用しやすい点も、30代で住宅ローンを組む際のメリットといえます。

しかし、どれだけお得な補助金制度の対象であっても、住宅購入は大きな買い物になるため、「本当にこの住宅プランでよかったのか…」と不安に感じる場面は多々あるでしょう。

なるべく不安を軽減させるためには、あらかじめハウスメーカー・工務店が立てた住宅プランを複数比較しておくことが大事です。

無料のHOME4U 家づくりのとびら プラン作成依頼サービスなら、スマホやパソコンから簡単にあなたの予算に合ったハウスメーカー・工務店がわかるうえ、実際の住宅プラン(資金計画含む)を複数比較することができます。

ハウスメーカー・工務店があなたのために作成した住宅プランの費用がわかるので、無理のない資金計画を立てやすくなり、自分に合った住宅ローンを選びやすくなりますよ。

疑問点やお悩みが出た際には、コーディネーターや注文住宅のプロに無料で相談することもできます。

家づくりで予算オーバーしたり、家計を圧迫させたりしないために、ぜひご活用ください!

2.30代で住宅ローンを組むための基礎知識

30代で住宅ローンを組むための基礎知識を平均的な借入金額・借入期間や、住宅ローンを検討するタイミング、頭金についてなどご紹介します。

2-1.30代の平均的な借入金額・借入期間

20代・30代・40代で住宅ローンを組んだ場合の平均的な借入金額・借入期間などをご紹介します。

返済期間を長く設定できる20代・30代は完済予定期間が約29年~30年、一方で40代は約23年と期間が短くなっています。

住宅購入金額は30代・40代に大きく差はありませんが、30代のほうが長く完済予定期間を組めるため、月々の返済額が40代よりもやや安く設定されています。

| 20代 | 30代 | 40代 | |

|---|---|---|---|

| 住宅購入金額 | 約2,850万円 | 約3,680万円 | 約3,548万円 |

| 借入金額 | 約2,256万円 | 約2,717万円 | 約2,146万円 |

| 月々の返済額 | 6万3,675円 | 7万4,114円 | 7万5,800円 |

| 借入期間 | 約31年 | 約33年 | 約28年 |

| 完済予定期間 | 約29年 | 約30年 | 約23年 |

参考:ARUHI「20代の住宅購入額や借入金額の平均は? |ARUHI「住宅購入に関する調査2021」他

借入金額は、頭金の有無によっても異なります。

頭金とは住宅を購入する際に、住宅購入金額の一部を先払いすることによってローンの総額から差し引く金額のことを指します。(詳細は2-3で解説)

▶【住宅ローンの借入金額・借入期間】などの適正価格を知る方法(無料)2-2.住宅ローンを検討するタイミング

30代では主に「子どもが生まれ、家族構成が変わった」「20代と比べ収入があがり、生活が安定した」といった理由から住宅の購入を考えるケースが多いです。

実際には、下記3つのポイントも考慮した上で、住宅購入へ踏み切ると安心です。

住宅ローンを検討するタイミング(一例)

- 年収:年収400万円以上になったタイミング

- 利率の変動:金利が下がったタイミング

- 将来の予定:子どもが生まれるなど家族構成が変化したタイミング

2-2-1.年収400万円以上になったタイミング

| 400万円未満 | 19.9% |

|---|---|

| 400万~600万円未満 | 39.2% |

| 600万~800万円未満 | 21.5% |

| 800万~1,000万円未満 | 9.5% |

| 1,000万~1,200万円未満 | 4.3% |

| 1,200万円以上 | 5.6% |

参考: 住宅金融支援機構「2022年度 フラット35利用者調査」

住宅金融支援機構「2022年度 フラット35利用者調査」

住宅ローンを組んだ人の平均年収は400万~600万円が39.2%と一番多く、年収が400万円以上になったタイミングで住宅の購入や住宅ローンを利用していることがわかります。

2-2-2.金利が下がったタイミング

住宅ローンの金利のことを「適用金利」と呼びます。

「適用金利」が決まるタイミングは、借入先によって異なります。

適用金利が決まるタイミング(一例)

- 住宅ローンを申し込んだタイミングの金利で決まる:財形住宅融資など

- 融資が実行されたタイミング「実行金利」の金利で決まる:【フラット35】、金融機関など

金利は毎月1回更新されます。

借入先によって、更新される日付は毎月1日や毎月10日などさまざまです。

利用者の多い【フラット35】や金融機関の金利は、融資が実行されたタイミングの「実行金利」が適用されます。

「実行金利」の場合、住宅ローンの申し込みから融資実行まで約1ヵ月半かかるため、手続きのタイミングによっては予定よりも金利が上昇するケースも、下降するケースも考えられます。

また、住宅ローンの金利には下記3つの種類があります。

住宅ローンの金利の種類

- 変動型

- 固定型

- 全期間固定型

金利の種類によっても適用される金利の数値が異なるため、金利の動向を見ながら住宅ローンを検討することが大切です。

住宅ローンの金利の種類については3-1で詳しく解説します。

2-2-3.子どもが生まれるなど家族構成が変化したタイミング

30代では結婚や出産、子どもが入園・入学するタイミングで住宅購入をするケースが多くなっています。

他にも、

- 家賃と住宅ローンを比べたとき

- もっと広い家に住みたいと思ったとき

- 周りからマイホームを勧められたとき

- 昇給や昇格をしたとき

- 今の住まいが住みにくいと感じたとき

- そろそろマイホームが欲しいと思ったとき

なども、家を建てるベストタイミングにあげられます。

家族構成の変化以外に収入面や世帯主の状況の変化など、30代はさまざまな理由から住宅購入および住宅ローンを検討するケースが多くなっています。

▶【住宅購入のタイミング】など理想が叶う家づくりプランを作る(無料)2-3.頭金の有無によるメリット・デメリット

頭金は住宅を購入する際に、住宅購入金額から借入金額を差し引いた金額のことを指します。

ここでは、頭金の有無によるメリット・デメリットをご紹介します。

| メリット |

|

|---|---|

| デメリット |

|

| メリット | 生活費など他の目的に手持ちのお金を使うことができる |

|---|---|

| デメリット |

|

例えば、3,000万円の住宅を購入する際に600万円の頭金を支払う場合は、差額の2,400万円を住宅ローンで準備する必要があります。

頭金無しで住宅ローンを組むフルローンや、住宅購入金額の他に諸費用を含め住宅ローンを組むオーバーローンで融資を得ることができるケースもありますが、住宅ローンの審査が厳しくなる傾向にあります。

2-3-1. 頭金の決め方

頭金の金額は、住宅購入金額のうち全体の10~20%程を準備しておくケースが多くなっています。

頭金の平均金額は下記のとおりです。

| 注文住宅 | 641.2万円 (資金全体の17.3%) |

|---|---|

| 注文住宅+土地 | 449.6万円 (資金全体の9.6%) |

| 建売住宅 | 317.7万円 (資金全体の8.5%) |

| マンション | 987.8万円 (資金全体の20.4%) |

| 中古戸建 | 274.3万円 (資金全体の10.1%) |

| 中古マンション | 528.9万円 (資金全体の16.8%) |

参考: 住宅金融支援機構「2022年度 フラット35利用者調査」

住宅金融支援機構「2022年度 フラット35利用者調査」

頭金を決める際は諸費用も含め、無理のない金額を設定することが大切です。

▶【頭金をふまえた予算づくり】などの適正価格を知る方法(無料)2-4.住宅ローンの借入金額の決め方

住宅ローンの借入金額は

- 年収から判断する方法

- 月々の返済額から判断する方法

こちらの2種類があります。

2-4-1.年収から判断する方法

借入金額の目安として、年収倍率から求める考え方があります。

年収倍率の計算式

年収倍率=住宅購入にかかる費用(建物の建設費・土地の取得費)÷住宅ローン申込時の額面年収

一般的に借入金額は年収の約5~6倍を見ておくと、無理のない返済プランを立てやすくなります。

実際、住宅金融支援機構のデータでは、以下のように平均年収倍率が紹介されています。

ただし、こちらのデータは年収400万円未満から年収1,200万円以上まで幅広い世帯の情報となるため、年収の約5~6倍を基準に、生活に余裕がある場合は6倍以上を検討していくとよいでしょう。

| 年収 | 借入金額 |

|---|---|

| 300万円 | 1,500万~1,800万円 |

| 400万円 | 2,000万~2,400万円 |

| 500万円 | 2,500万~3,000万円 |

| 600万円 | 3,000万~3,600万円 |

| 700万円 | 3,500万~4,200万円 |

| 800万円 | 4,000万~4,800万円 |

| 900万円 | 4,500万~5,400万円 |

| 1,000万円 | 5,000万~6,000万円 |

2-4-2.月々の返済額から判断する方法

月々の返済額から逆算し、借入金額がどれくらいになるか見てみましょう。

総返済負担額の計算式

総返済負担率=総返済額÷年収×100

借入れた際の金利によって借入金額は変動しますが、一般的に年収・月収の20%を返済額としてあて、多くても25~30%程に抑えておくと無理のない返済プランが立てやすくなります。

ちなみに、総返済負担率の平均は23.1%です。(参考:住宅金融支援機構「 2022年度 フラット35利用者調査」)

2022年度 フラット35利用者調査」)

ここでは、下記の条件で住宅ローンを組んだ場合の月々の返済額と借入可能な金額をご紹介します。

- 金利:0.5%、1%、1.5%、2%

- 借入期間:35年

- 返済方法:元利均等返済

| 月々の返済額 | 金利 | 借入金額 |

|---|---|---|

| 5万円 | 0.5% | 1,926万円 |

| 1% | 1,771万円 | |

| 1.5% | 1,633万円 | |

| 2% | 1,509万円 | |

| 6万円 | 0.5% | 2,311万円 |

| 1% | 2,125万円 | |

| 1.5% | 1,959万円 | |

| 2% | 1,811万円 | |

| 7万円 | 0.5% | 2,696万円 |

| 1% | 2,479万円 | |

| 1.5% | 2,286万円 | |

| 2% | 2,113万円 | |

| 8万円 | 0.5% | 3,081万円 |

| 1% | 2,834万円 | |

| 1.5% | 2,612万円 | |

| 2% | 2,415万円 | |

| 9万円 | 0.5% | 3,467万円 |

| 1% | 3,188万円 | |

| 1.5% | 2,939万円 | |

| 2% | 2,716万円 | |

| 10万円 | 0.5% | 3,852万円 |

| 1% | 3,542万円 | |

| 1.5% | 3,266万円 | |

| 2% | 3,018万円 |

2-4-3.住宅ローンの返済シミュレーション

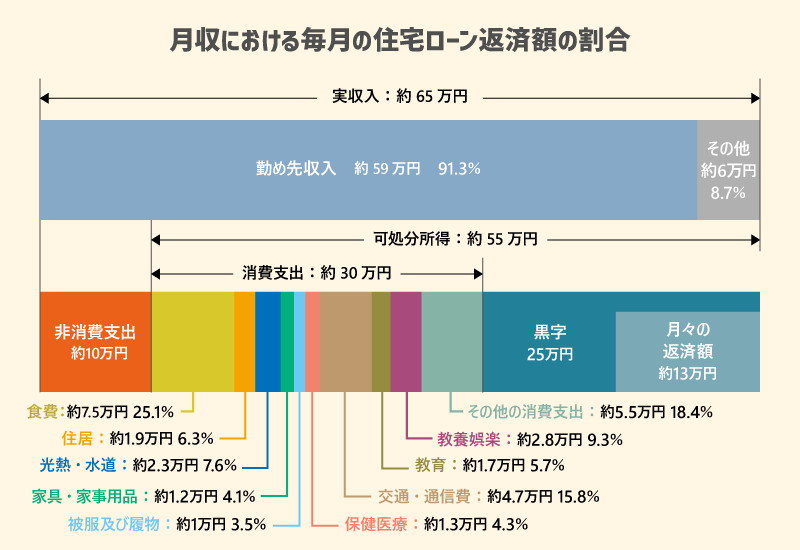

30代の平均月収から住宅ローンの返済を含む生活費をシミュレーションしてみましょう。

【30代夫婦の住宅ローンシミュレーション】

- 夫月収:約40万円

- 妻月収:約25万円

- 世帯月収:約65万円

- 月々の返済額の割合:月収の20% 約13万円

以下より、総務省統計局の家計収支データを基準により細かく見てみましょう。

参考:国税庁「 令和4年分 民間給与実態統計調査―調査結果報告―」/総務省統計局「

令和4年分 民間給与実態統計調査―調査結果報告―」/総務省統計局「 家計調査報告(家計収支編)2022年(令和4年)平均結果の概要」

家計調査報告(家計収支編)2022年(令和4年)平均結果の概要」

ちなみに、国土交通省が行った調査では、住宅ローンの返済について「負担がある」と答えた人は全体の63%と過半数を超えました。

30代では将来的なキャリアアップや家族構成の変化を考慮した住宅ローンの選び方が重要になります。

「資金計画が難しそう…」と不安に感じた方もいるかもしれませんが、大手優良ハウスメーカー・工務店であれば、オーナー1人ひとりに寄り添った資金計画を提案してくれるはずなので、安心してくださいね。

無料のHOME4U 家づくりのとびら プラン作成依頼サービスであれば、全国に数万社あるといわれているハウスメーカー・工務店の中から、あなたの要望や予算に合ったハウスメーカー・工務店をピックアップできるうえ、最大5社分まで実際の住宅プラン(資金計画含む)を比較できます。

予算内で理想の住宅を実現できるかどうかは、ハウスメーカー・工務店の腕にかかっているといっても過言ではありません。

あなたにとってベストなハウスメーカー・工務店を効率よく見つけるために、ぜひご活用ください。

3.住宅ローンの金利の種類と借入先の選び方

住宅ローンの金利の種類と借入先の選び方についてご紹介します。

3-1.住宅ローンの金利の種類とメリット・デメリット

住宅ローンの金利の種類は3つあります。

住宅ローンの金利の種類

- 変動型:借入期間中、定期的に金利が変動し、一般的に5年に一度返済額が見直される

- 固定型:借入時の適用金利が返済開始から一定期間だけ固定されるため、期間中は返済額が変わらない

- 全期間固定型:返済開始から返済終了まで同じ金利が設定されるため、期間中は返済額が変わらない

各住宅ローンの金利のメリット・デメリットをご紹介します。

| 金利の種類 | メリット | デメリット |

|---|---|---|

| 変動型 |

|

|

| 固定型 |

|

|

| 全期間固定型 |

|

|

住宅金融支援機構の調査によると、各金利タイプの選択率は以下のとおりでした。

なお、状況にあわせて異なる金利の種類を組み合わせるミックスローンを実施している借入先もあります。

ミックスローンの例

- 変動型から全期間固定型へ変更する

- 固定型から変動型へ変更する

ライフプランにあわせた設定が可能ですが、固定期間内(特約期間内)は変更ができないなど規定があるため、借入先に予め確認をとると安心です。

3-2.住宅ローンの借入先の種類とメリット・デメリット

住宅ローンの借入先は主に以下の6つあります。各借入先のメリット・デメリットをご紹介します。

| 借入先の種類 | メリット | デメリット |

|---|---|---|

| 都市銀行・信託銀行 |

|

|

| 地方銀行 |

|

|

| ネット銀行 |

|

|

| フラット35 |

|

|

| 提携融資(不動産会社) |

|

|

| 財形住宅融資(勤務先) |

|

|

借入先によって金利の設定や手数料の有無などが異なります。

複数の借入先を比較検討し、自分にあった借入先を選ぶと良いでしょう。

3-3.返済の種類とメリット・デメリット

返済の種類には、元利均等返済と元金均等返済の2種類があります。それぞれの特徴とメリット・デメリットをご紹介します。

元利均等返済・元金均等返済の特徴

- 元利均等返済:毎月の返済額が同じ返済方法

- 元金均等返済:住宅ローンの残高によって返済額が変わる返済方法

| 返済の種類 | メリット | デメリット |

|---|---|---|

| 元利均等返済 |

|

|

| 元金均等返済 |

|

|

借入先によっては、元金均等返済を取り扱っていないところもあります。

返済計画とあわせ、どちらを選ぶか検討すると安心です。

家づくりのための資金計画で悩み込んでしまいそうになったら、時には注文住宅の無料サービスも活用しましょう。

4.30代で住宅ローンを組んだシミュレーション

30代で住宅ローンを組んだ際、実際にどれくらいの金額・期間になるか一例をご紹介します。

シミュレーション条件

- 住宅購入金額:3,500万円

- 住宅ローンの借入金額:3,000万円

| 住宅購入金額 | 3,500万円 |

|---|---|

| 借入金額 | 3,000万円 |

| 頭金 | 500万円 |

| 年収 | 600万円 |

| 金利の種類とパーセンテージ | 変動金利型(1.1%) |

| 月々の返済額 | 約8.6万円(返済負担率17.21%) |

| 借入期間 | 35年 |

| 総支払額 | 約3,615万円 |

※一般財団法人住宅金融普及協会「住宅ローンシミュレーション」で算出

総支払額には、利息が含まれます。

実際に利息がどれくらいかかるかは、金利によって異なります。

5.30代で住宅ローンを組む際に使える補助金制度と減税制度

30代で住宅ローンを組む際に使える補助金制度と減税制度をご紹介します。

<補助金制度>

- 子育てエコホーム支援支援事業

- ZEH支援事業

- 次世代ZEH+実証事業

- 地域型住宅グリーン化事業

<減税制度>

- 住宅ローン減税

なお、こちらでご紹介する国の補助金制度・減税制度の他にも、各自治体で行っている補助金制度もあります。

ここでは国の制度について詳しく見ていきましょう。

5-1.【補助金制度】子育てエコホーム支援事業

子育てエコホーム支援事業とは、子育て世帯・若者夫婦世帯を対象に長期優良住宅・ZEHの取得を促す補助金制度です。

条件を満たせば、長期優良住宅の新築時に100万円、ZEH新築時に80万円の補助金が受け取れます。

| 対象者 | 申請時、以下のいずれかの条件に該当する世帯

※年齢は令和6年4月1日時点を基準とする |

|---|---|

| 対象住宅 |

|

| 補助される金額 |

|

| 申請期間 | 2024年3月中下旬 ~予算上限に達するまで(遅くとも2024年12月31日) |

参考:子育てエコホーム支援事業

5-2.【補助金制度】ZEH支援事業

※2023年度の情報です。2024(令和6)年の情報は随時更新いたします。

高断熱で高い省エネ性能を有するZEH住宅を建てると申請できる補助金です。

| 対象者 |

|

|---|---|

| 対象住宅 | 高い省エネ性能(ZEHレベル)を証明書等により確認できる住宅

|

| 補助される金額 |

|

| 公募期間 | 一時公募:2023年4月28日~11月10日 二次公募:2023年11月20日~2024年1月9日 |

*1 寒冷地、低日射地域、多雪地域に限る

*2 都市部狭小地の二階建以上及び多雪地域に限る

参考:一般社団法人環境共造イニシアチブ「 2023年の経済産業省と環境省のZEH補助金について」

2023年の経済産業省と環境省のZEH補助金について」

5-3.【補助金制度】次世代ZEH+実証事業

※2023年度の情報です。2024(令和6)年の情報は随時更新いたします。

ZEHよりも高い住宅性能を有する「ZEH+」「Nearly ZEH+」を建てると申請できる補助金です。

| 対象者 |

|

|---|---|

| 対象住宅 |

|

| 補助される金額 | 100万円/戸 |

| 公募期間 | 2023年4月28日~11月10日 |

*1 寒冷地、低日射地域、多雪地域に限る

参考:一般社団法人 環境共創イニシアチブ「経済産業省及び環境省による戸建ZEH補助事業」

5-4.【補助金制度】地域型住宅グリーン化事業

※2023年度の情報です。2024(令和6)年の情報は随時更新いたします。

高断熱で高い省エネ性能を有する木造のZEH住宅を建てると申請できる補助金です。

2023年度は、以下2種類のタイプから選択できました。

| 対象者 |

|

|---|---|

| 対象住宅 | 高い省エネ性能(ZEHレベル)を証明書等により確認できる住宅

|

| 補助される金額 | 上限140万円/戸 |

| 公募期間 | 2023年4月28日~6月2日 |

*1 寒冷地、低日射地域、多雪地域に限る

*2 都市部狭小地の二階建以上及び多雪地域に限る

参照:地域型住宅グリーン化事業

5-5.【減税制度】住宅ローン減税

住宅ローンを使用して新築・購入、増改新築をした場合に年末の住宅ローン残高の0.7%分を所得税から控除する制度です。最大13年間適用されます。

| 対象者 |

|

|---|---|

| 条件 |

|

| 補助される金額 |

|

| 減税期間 | 最大13年 |

【2024年】住宅ローン減税制度改正

2024年1月から「住宅ローン減税」の仕組みが以下のように変更されました。

借入限度額

子育て世帯・若者夫婦世帯※が2024(令和6)年に入居する場合、以下の水準を維持する。

認定住宅:5,000万円/ZEH水準省エネ住宅:4,500万円/省エネ基準適合住宅:4,000万円

※18歳以下の子どもがいる、 もしくは夫婦のいずれかが39歳以下の世帯

床面積要件緩和措置の期限

新築住宅の床面積要件を40平米以上に緩和する措置(合計所得金額1,000万円以下の年分)の建築確認の期限を以下のとおり延長する。

2023(令和5)年12月31日 → 2024(令和6)年12月31日

新築住宅の条件

2024年1月以降に建築確認を受けた新築住宅は、省エネ基準を満たす住宅であることを条件とする。

※借入限度額は省エネ性能に応じて異なる

※申請には「省エネ基準以上適合の証明書」が必要

6.住宅ローンの審査で考慮されるポイントと審査に落ちないようにするポイント

住宅ローンを組むためには、審査に通る必要があります。

ここでは、審査に通るポイントと落ちるポイントをご紹介します。

6-1.住宅ローンの審査で考慮されるポイント

住宅ローンの審査では、主に下記9つの項目が考慮されるポイントです。

| 考慮されるポイント | 内容 | 考慮すると答えた割合 |

|---|---|---|

| 借入時年齢 | 住宅ローンを借入れるときの年齢 申し込み期間は20歳以上70歳未満とするのが一般的 | 97.2% |

| 完済時年齢 | 住宅ローンを完済するときの年齢 65歳までに完済するのが理想的 | 98.7% |

| 健康状態 | 団体信用生命保険に加入可能な健康状態かどうか | 97.9% |

| 年収 | 借入れるときの年収 | 92.9% |

| 返済負担率 | 理想は20%、多くても25%~30% | 93.0% |

| 勤続年数 | 1年以上勤めているかどうか | 93.2% |

| 担保評価 | 借入対象となる土地・建物へ付与された抵当権 | 96.1% |

| 連帯保証 | 連帯保証人の有無 | 93.1% |

| 他借入状況 | 他での借入の有無や、過去の借入の返済状況 | 65.1% |

参考: 国土交通省「令和4年度民間住宅ローンの実態に関する調査結果報告書」

国土交通省「令和4年度民間住宅ローンの実態に関する調査結果報告書」

勤続年数は3年以上など、借入先によっても考慮される年数などが異なります。

詳しい基準については、事前に借入先に問い合わせをしておくとよいでしょう。

6-2.住宅ローンの審査に落ちないようにするポイント

住宅ローンに申し込んだ後、必ずしも審査に通るとは限りません。

- 借入金額を見直す

- 安定した収入があることをアピールする

- 他の借入先に相談をする

6-2-1.借入金額を見直す

一般的に借入金額は年収の約5倍~6倍で設定をしておくと、無理のない返済プランを立てやすいです。

- 頭金の金額を増やして借入金額を下げる

- 購入する物件の金額を見直す

など、収支のバランスや返済プランを考慮した上で、借入金額の見直しが必要になります。

自己資金のみで頭金を増やすことが難しい場合は、両親など、親族から借りて支払いを進めるのもひとつの手です。

また、住宅ローン以外の借り入れがある場合もその他の返済とあわせ、無理のない返済プランに収まっているかどうか確認をしておくと良いでしょう。

6-2-2.安定した収入があることをアピールする

安定した住宅ローンの返済が可能かどうか収入を目安に見られることが多いです。

特に、個人事業主の場合は直近3期分の収支の動向を見せ、収支に大きな波がないかどうかなどチェックをされます。

また、納税もきちんと行われているかも見られるため、安定した収入や納税義務を果たしていることをしっかりアピールすることが大切です。

6-2-3.他の借入先に相談をする

借入先によって審査の厳しさ、金利の高さ、手数料の有無が異なります。

都市銀行の住宅ローンの審査に落ちた後に地方銀行へ相談をするなど、他の借入先に相談をすることで審査が通る可能性があります。

6-3.住宅ローンの審査に必要なもの

住宅ローンの審査に必要なものは下記のとおりです。

<事前審査>

- 本人確認書類:運転免許証、パスポート、健康保険被保険者証など

- 収入を証明する書類:源泉徴収票(直近のもの)、給与・賞与明細、確定申告の控えなど

- 購入物件に関する書類:間取り図・配置図、見積書、物件のパンフレット・チラシ、土地登記事項証明書、建物登記事項証明書など

- その他の借入に関する書類:返済予定表または残高証明書

<本審査>

- 住宅ローンの申し込みに関する資料:住宅ローン借入申込書、個人情報に関する同意書、団体信用生命保険申込書兼告知書など

- 本人確認書類:運転免許証、パスポート、健康保険被保険者証、住民票、実印、印鑑証明書など

- 収入を証明する書類:源泉徴収票(直近のもの)、給与・賞与明細、確定申告の控えなど

- 購入物件に関する書類:不動産売買契約書、物件概要書、間取り図・配置図、見積書、物件のパンレフレット・チラシ、土地登記事項証明書、建物登記事項証明書など

- その他の借入に関する書類:返済予定表または残高証明書

借入先によっても必要な書類が異なるケースがあります。

借入先のウェブサイトやパンフレットなどに必要書類の記載があるため、事前に確認をしておくと良いでしょう。

7.無理なく住宅ローンを返済する2つのポイント

住宅ローンの返済が滞ると、住宅ローンを一括で返済しなければならないなど、大きな負担になります。

無理なく住宅ローンを返済するため、特に下記の2つのポイントを抑えておくと安心です。

- ポイント1:月々の返済額に余裕をもつこと

- ポイント2:補助金や減税制度を活用すること

まとめ

30代で住宅ローンを組む際に必要な情報をお伝えしました。

それではおさらいです。

この記事のポイント

30代の住宅ローン、頭金はみんないくら払ってる?

30代・年収400万円~500万円の人が住宅ローンを組んだ際の頭金は、378万~534万円が平均です。

物件価格や借入金額、月々の返済額は「1-3.30代の平均年収では物件価格・借入金額・頭金・月々の返済額はどれくらい?」をご覧ください。

35歳で家を買うのは遅い?

注文住宅を購入した世代のうち、最も多いのが30代、次いで40代というデータがあるように、35歳程度で家を買うのは決して遅くありません。

詳細は「1-2.30代が選んだ物件は分譲戸建住宅が一番多い」をご覧ください。

30代で住宅ローンを組むメリットは?

- ローンの審査が通りやすい

- 資産形成をしやすい

- 子育てエコホーム支援事業の対象となる可能性がある

「1-4.30代は審査が通りやすい!住宅ローンを組む年齢別のメリット・デメリット」では、デメリットについても触れているので、ぜひ参考にしてください。

住宅ローン特集

家づくりプラン一括依頼で

複数ハウスメーカーを比較!

家づくりに失敗しないためには、自分に合ったプランを提案してくれるハウスメーカーを見つけ、比較・検討すること。

そこでおすすめなのがHOME4U 家づくりのとびら プラン作成依頼サービスです。

スマホから必要事項を入力するだけで、あなたのご要望に沿ったハウスメーカーを複数社ピックアップ。

気になるハウスメーカーを最大5社までお選びいただくと、【完全無料】で家づくりプランを一括依頼することができます。

この記事の編集者

無料サポートサービスのご紹介

あなたの家づくりの検討状況や検討の進め方にあわせて、ご活用ください!

実際の建築プランを複数みて、

比較・検討したい

複数のハウスメーカーの建築プランが、かんたんな入力だけで、無料でもらえる「プラン作成サービス」がおすすめ!

費用や、ハウスメーカー選びの

コツを詳しく直接聞きたい

ハウスメーカー出身のアドバイザーに自宅から簡単に相談できる「無料オンライン相談サービス」がおすすめ!

▷家づくりのとびらを始める(無料)