- 変更日:

- 2026.02.04

住宅ローンは一般的に、「建物が完成して引き渡されるときに融資を受け取る」という仕組みです。

しかし注文住宅では、建物が完成する前にもさまざまな費用を支払わなければなりません。

例えば、主に注文住宅で利用される「つなぎ融資」。「つなぎ融資」は、引き渡し前に支払う費用負担に充てられる融資です。

つなぎ融資は便利である反面、金利が住宅ローンよりも高く契約時にや手数料が発生するため、損をしてしまう可能性もあります。

この記事でわかること

- つなぎ融資とは

- 「つなぎ融資はもったいない」と言われる理由

- つなぎ融資の「デメリット」「注意点

住宅ローンを利用して家を購入する際には、「つなぎ融資とは何か」や、「もったいない」と言われる理由について理解し、理想の家づくりを進められるよう準備しておきましょう。

無料

まとめて依頼

住宅ローンの借り入れ方の種類について知りたい方はこちらの記事もご覧ください。

柴田 充輝

FP1級技能士・社会保険労務士・行政書士・宅建士。

厚生労働省や保険業界・不動産業界での勤務を通じ、社会保険や保険、不動産投資の実務を担当。多くの家庭の家計見直しや資産運用に関するアドバイスを行っている。金融メディアを中心に1,000記事以上を執筆。

目次

1.住宅ローンの「つなぎ融資」とは

「つなぎ融資」とは、

住宅ローンの融資実行のタイミングでは間に合わない出費に対応するために受ける「つなぎ」の融資のことです。

住宅ローンの融資実行のタイミングは一般的に、「建物が完成して引き渡されるとき」です。

「つなぎ融資」を利用すれば、住宅ローンの融資を受ける前に支払わなければならない、さまざまな費用の支払いに対応できます。

つなぎ融資の仕組みと必要なケースについて、以下から解説します。

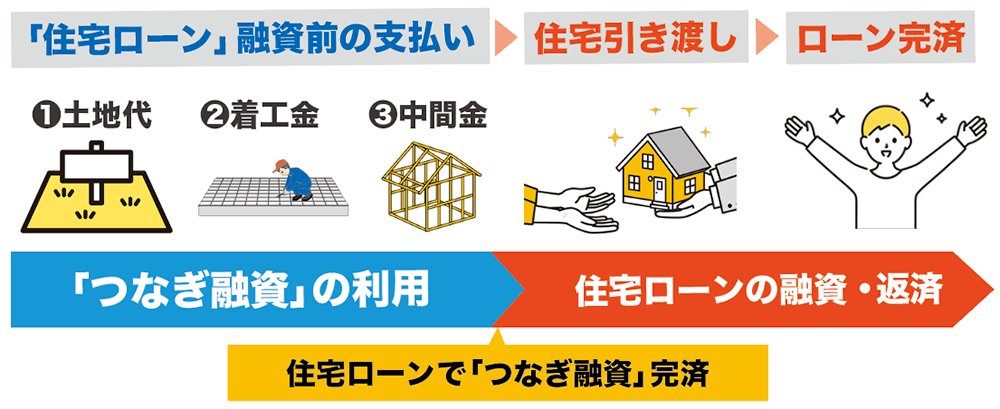

1-1.つなぎ融資の仕組み

建物の建築費は、着工から完成までの間に3~4回に分けて支払うのが一般的です。しかし、住宅ローンの融資は建物の引き渡し時になるため、着工金などは住宅ローンでは賄えません。

そこで、「つなぎ融資」を利用すれば、建物が完成するまでの間に発生する支払いを一時的に借り入れることができます。

住宅ローンの融資が実行されたら、「つなぎ融資」で借り入れた額をまとめて返済し、住宅ローンの本融資に一本化する仕組みです。

1-2.つなぎ融資が必要なケース

つなぎ融資が必要となるのは、以下のようなケースです。

つなぎ融資が必要なケース

- 自己資金が不十分なため、手付金等の建築時にかかる費用を用意できない

- 注文住宅で土地代を先に払う必要がある

- 引き渡し時に融資実行が間に合わない

住宅取得でつなぎ融資が必要なのは、主に多くが注文住宅を建築するケースです。

建築費用の支払いスケジュールは、完成して引き渡しの時に全てを支払うのではなく、着工時や建築の中間時に分けて支払うのが一般的です。また、以下のような場合には、建物代金の60%を建物完成前に支払わなければなりません。

| 着工金 | 中間金 | 竣工時金 (最終引渡し) |

|---|---|---|

| 建築費全体の30% | 建築費全体の30% | 残りの建築費40% |

※ハウスメーカーによって異なる

例えば、建築費が5,000万円の場合、約3,000万円の自己資金を用意する必要があります。

このような多額の自己資金を用意できる方は少ないため、注文住宅を購入する際にはでは、つなぎ融資や分割融資などがほぼ必須です。

まれに建売住宅などでも住宅ローンの審査が間に合わず、つなぎ融資を受けることもあります。

1-3.つなぎ融資が「もったいない」と言われる理由と対策

「つなぎ融資はもったいない」という言葉をよく目にしますが、以下のような理由があるからと考えられます。

つなぎ融資が「もったいない」と言われる理由

- 住宅ローンに比べ金利が高い

- 住宅ローンとは別にローン手数料がかかる

つなぎ融資の金利が住宅ローンに比べて高い理由は、住宅ローンは「建物」を担保にできる一方で、つなぎ融資は担保にするものがないためです。

また、つなぎ融資を利用すると、ローン契約に必要な諸費用の支払いが2回発生します。コスト負担が重くなるため、「もったいない」という感情が生まれるのでしょう。

つなぎ融資を利用するとその分住宅ローンの返済額も増えるため、その後の返済プランにも少なからず影響が出る点も見逃せません。

経済的な負担を抑えるための対策としては、引き渡し前にかかる費用を考慮して、自己資金を貯めておくことです。

また、全体の建築プランを見直して費用を縮小することも、効果的な方法です。

つなぎ融資を利用すると、その分住宅ローンの返済額も増えるため、その後の返済プランにも少なからず影響が出ます。長期的な視野で、どの程度の自己資金を用意すべきか考えましょう。

FP1級技能士

柴田 充輝

つなぎ融資は、注文住宅の建築においてほぼ避けられない費用です。「もったいない」という声があるのは事実ですが、理想の住まいを実現するための必要経費ともいえます。

つなぎ融資の金利は年2~4%程度と住宅ローンより高いものの、つなぎ融資「だけ」の返済負担を見れば、通常3~12ヶ月程度と短期です。返済負担が家計に与える影響を調査したうえで、必要性を冷静に判断しましょう。

HOME4U 家づくりのとびら プラン作成依頼サービス(無料)なら、あなたに合った複数のハウスメーカーから、家づくりにかかる費用の見積もりをもらえるのでより現実的な予算がわかります。家が欲しいと思ったら、まずご利用をおすすめします。

2.つなぎ融資のデメリット

ここではつなぎ融資特有のデメリットを3つ紹介します。

つなぎ融資の3つのデメリット

- 金利が高い

- ローン手数料など諸費用がかかる

- すべての金融機関で扱っているわけではない

以下から1つずつ解説します。

2-1.つなぎ融資は金利が高い

つなぎ融資は無担保融資となるため、金利は住宅ローンよりも割高です。

建物が竣工するまでの短期間だけ借り入れるため、実際に支払う利息が高額とは限りません。しかし、年率で表示すると住宅ローンよりも高いのが一般的です。

例えば、住宅ローンの金利が年率1%前後の銀行でも、つなぎ融資の金利は年率2~4%前後です(2025年8月現在)。工事期間を想定したうえで、事前のどの程度の返済負担が発生するのかをシミュレーションしておきましょう。

2-2.ローン手数料など諸費用がかかる

住宅ローンとは別の契約を交わすことになるため、つなぎ融資を利用するための諸費用が必要です。

諸費用には次のようなものがあります。

| 費用 | 概要 | 金額目安 |

|---|---|---|

| 印紙代 (印紙税) | 金融機関と締結する契約書を作成する際に課される税金 | 2万円程 |

| 事務手数料 | 各金融機関が定める手続き費用 | 数万円~10万円程度 |

| 登録免許税 | 登記を行う人が国に収める税金 | 土地の課税標準額×税率 |

| 司法書士報酬 | 登記を依頼する場合に司法書士に払う報酬 | 2万~7万円 |

| 団体信用 生命保険料 | つなぎ融資が実行されている間の死亡などのリスクに備える保険料 | 金利に含まれることが多い |

2-3.すべての金融機関で扱っているわけではない

つなぎ融資を取り扱っている金融機関は限られています。

つなぎ融資がある銀行は、楽天銀行、新生銀行、ARUHI、イオン銀行などがあります。

メガバンクや地方銀行は、つなぎ融資に対応してくれるケースもありますが、「分割融資」「土地先行融資」といった別の制度が用意されていることもあります。具体的な商品の内容は多いので、窓口で相談するとよいでしょう。

FP1級技能士

柴田 充輝

つなぎ融資のデメリットは確かに存在しますが、注文住宅建築では避けられない側面もあります。重要なのは、デメリットを正しく理解し適切に対策することです。

つなぎ融資の金額が3,000万円の場合、実質的な利息負担は15万~45万円程度になるでしょう。つなぎ融資未対応の金融機関でも「分割融資」や「土地先行融資」など代替商品がある可能性があるため、必ず複数パターンを検討しましょう。

諸費用は総額で20万~30万円程度が目安ですが、複数の金融機関で比較検討すれば10万円以上の差が生じることもあるため、事前の見積もりが欠かせません。

住宅ローンとつなぎ融資をセットで比較検討し、建築スケジュールに合わせた最適な融資プランを選択し、無理のない返済計画を立てましょう。

費用・相場を知りたい方へ

HOME4U「家づくりのとびら」

オンライン無料相談がおすすめ!

- 資金計画の考え方がわかり、相談できる 住宅業界に詳しい専門アドバイザーが、【中立な立場】で資金計画の考え方をご説明。住みたいエリアの坪単価などもお調べします

- 自分にあったハウスメーカーが見つかる ハウスメーカーのご案内はもちろん、「こだわり」や希望をハウスメーカーにお伝えします!

- かんたんに自宅から相談できる スマホやパソコン、タブレットで簡単に、オンラインで「家からじっくり相談」できます。

3.つなぎ融資を利用する際の注意点

つなぎ融資にはデメリットもあるため、利用する際に気を付けておきたいポイントがいくつかあります。

つなぎ融資を利用する際の4つの注意点

- 工期が長引くと利息負担が増える

- 借入金額や回数の上限がある

- 住宅ローンの選択肢が減る

- 住宅ローン控除が利用できない

1つずつ解説していきます。

3-1.工期が長引くと利息負担が増える

つなぎ融資は、住宅ローンの融資実行日である引渡し時に一括返済します。そのため、住宅の引渡時までに相当する利息を負担しなければなりません。

天候やハウスメーカーの都合などで当初の予定より住宅の完成が遅れてしまうと、借入期間も伸びてしまいます。その結果、思ったよりも利息分の負担が増えてしまう点には注意が必要です。

昨今は建築現場の人手不足も深刻であるため、工期の遅れは十分に考慮すべきでしょう。

▶見えない家づくりの落とし穴をチェック3-2.借入金額や回数の上限がある

つなぎ融資は無担保の短期融資のため、金額や回数に上限を設けている金融機関が多いです。

金融機関が定めている、つなぎ融資の有事上限額の一例をご紹介します。

つなぎ融資の融資上限額 一例

土地費用:100%まで

着工金:建築費用の30%まで

中間金:建築費用の60%まで

※金融機関によって異なる

融資期間についても、1回目のつなぎ融資の実行から1年以内というような制限があるのが一般的です。

また、融資の回数は最大で3回までのケースが多いですが、金融機関によって異なります。

▶見えない家づくりの落とし穴をチェック3-3.住宅ローンの選択肢が減る

つなぎ融資は、一般的に住宅ローンを借入する予定の金融機関を利用します。

そのため、住宅ローンを組む金融機関がつなぎ融資を取り扱っていないと、基本的につなぎ融資を利用できません。この場合、必然的に他の金融機関の利用を検討することになります。

つなぎ融資が必要と予想できる場合は、検討している金融機関の住宅ローンがつなぎ融資を利用できるかを確認しておくとよいでしょう。

▶見えない家づくりの落とし穴をチェック3-4.住宅ローン控除が利用できない

つなぎ融資は住宅ローンの一部を返済に充てられるものの、住宅取得のための融資商品ではないため、住宅ローン控除の対象にはなりません。

住宅ローン控除とは、住宅ローンを利用してマイホームを取得した場合、所得税と住民税を減税する制度です。なお、減税される金額は取得した住宅の性能次第で異なります。

住宅ローン控除は納税した金額を直接控除する「税額控除」であるため、節税効果が大きい制度です。この制度を使えない点は、つなぎ融資のデメリットの1つです。

FP1級技能士

柴田 充輝

見落としがちなのが「工期遅延による利息負担増」です。昨今の建築業界では、職人不足や資材調達の遅れにより、予定工期から1~3ヶ月遅れるケースが珍しくありません。

工期遅延に備え、つなぎ融資の利息負担を1~2ヶ月分余分に見積もっておく(建築費3,000万円なら追加10~20万円程度)ことで、無理のない資金計画を立てられます。つなぎ融資の借入回数制限(通常3回まで)を踏まえ、支払うタイミングを調整する余地があるか確認するのもよいでしょう。

つなぎ融資を利用する場合は、あらかじめつなぎ融資込みで金融機関を比較検討しましょう。建築開始前に複数金融機関の条件を詳細比較し、総合的なコストパフォーマンスで判断することが重要です。

住宅ローンについては下記でも解説しています。あわせてご覧ください。

関連記事

この記事のポイント まとめ

住宅ローンのつなぎ融資とは?

住宅ローンの融資実行のタイミングでは間に合わない出費に対応するための「つなぎ」の融資のことです。

つなぎ融資のデメリットは?

- 金利が高い

- ローン手数料など諸費用がかかる

- すべての金融機関で扱っているわけではない

詳しくは「2.つなぎ融資のデメリット」をご覧ください。

つなぎ融資を利用する際の注意点は?

- 工期が長引くと利息負担が増える

- 借入金額や回数の上限がある

- 住宅ローンの選択肢が減る

- 住宅ローン控除が利用できない

詳しくは「3.つなぎ融資を利用する際の注意点」をご覧ください。

住宅ローン特集

家づくりプラン一括依頼で

複数ハウスメーカーを比較!

家づくりに失敗しないためには、自分に合ったプランを提案してくれるハウスメーカーを見つけ、比較・検討すること。

そこでおすすめなのがHOME4U 家づくりのとびら プラン作成依頼サービスです。

スマホから必要事項を入力するだけで、あなたのご要望に沿ったハウスメーカーを複数社ピックアップ。

気になるハウスメーカーを最大5社までお選びいただくと、【完全無料】で家づくりプランを一括依頼することができます。

この記事の編集者

無料サポートサービスのご紹介

まずはネットで

家づくりに関する情報を集めたい

注文住宅のコラムや建築実例の閲覧、費用シミュレーションなどは「家づくりのとびら」がおすすめ!

▷【無料】家づくりのとびら会員登録はこちら

実際の建築プランを

複数比較・検討したい

簡単なスマホ入力だけで、複数のハウスメーカーの建築プランが無料でもらえる「プラン作成サービス」がおすすめ!

▷【無料】プラン作成依頼はこちら

費用やハウスメーカー選びのコツを

詳しく直接聞きたい

ハウスメーカー出身のアドバイザーに、自宅から簡単に相談できる「無料オンライン相談サービス」がおすすめ!

▷【無料】オンライン相談はこちら