- 変更日:

- 2026.02.04

多くの住宅ローンでは、「申し込み時の年齢は20~70歳、返済が終わるときの年齢は80歳未満」といったルールがあります。

申し込めたとしても、年齢が高くなると、住宅ローンの返済期間は短くなってしまいます。その結果、毎月の家計が圧迫される事態になりかねません。

住宅ローンを利用して家を購入するときには、「何歳くらいで借りて、何年くらいで返済するのが一般的なのか?」と疑問に思いますよね。

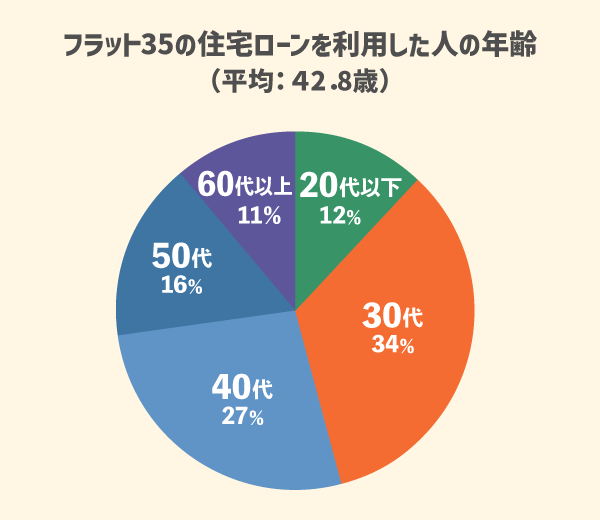

実際に、何歳くらいの人が住宅ローンを多く利用しているのでしょうか?

引用・参照:住宅金融支援機構「 2022年度フラット35利用者調査結果」

2022年度フラット35利用者調査結果」

住宅金融支援機構の調べによると、フラット35の申込者の平均年齢は44.5歳。

利用者が最も多いのは30代・40代ですが、20代から60代以上まで、実に幅広い年齢の方が住宅ローンを利用しています。

住宅ローンの審査は、利用者が若い方が有利な部分もありますが、若い世代・高齢世代それぞれにメリットとデメリットがあります。

そこで以下の内容について解説します。

この記事を読んでわかること

- 住宅ローンにおける年齢制限や返済期間

- 一般的な借り入れ年齢・返済年齢

- 【年齢別】住宅ローン借入のメリットと注意点

住宅ローン借り入れ時に考慮すべき項目についてもお伝えしていますので、ぜひご参考にしてくださいね。

柴田 充輝

FP1級技能士・社会保険労務士・行政書士・宅建士。

厚生労働省や保険業界・不動産業界での勤務を通じ、社会保険や保険、不動産投資の実務を担当。多くの家庭の家計見直しや資産運用に関するアドバイスを行っている。金融メディアを中心に1,000記事以上を執筆。

無料

まとめて依頼

注文住宅の住宅ローンを組む際の基本的な流れが知りたい方はこちらの記事もご覧ください。

目次

1.住宅ローンは何歳まで?年齢制限や期間を確認

どこの金融機関でも、住宅ローンの申し込み可能年齢や完済時の年齢、借入期間についてルールがあります。

一般的な基準について解説します。

1-1.民間銀行の一般的な条件は70歳未満

金融機関によって年齢制限には違いがありますが、次のような条件が一般的です。

【申し込み年齢】20歳以上70歳未満(65歳未満の金融機関もあり)

申し込み可能年齢は「20歳以上から70歳未満」とする金融機関がほとんどです。

一部では、「65歳未満」の場合もあります。

また2022年4月1日に、成年年齢が20歳から18歳に引き下げられたことを受け、申し込み可能年齢を18歳に改定した金融機関もあります。

なお、親子でリレー形式にローンを返済する「親子リレーローン」の場合では、子どもの年齢が基準になるのが一般的です。申し込み時の親の年齢ではないため、注意しましょう。

【完済時の年齢】80歳未満

住宅ローンの完済時の年齢は、80歳未満と設定されているのが一般的です。

35年の住宅ローンを組もうと思うと、80歳-35年=45歳未満(44歳)での申し込みがタイムリミットとなります。

なお、住宅ローンの審査では、完済時の年齢も重視されます。60歳以降は、役員定年や再雇用制度への切り替えなどの影響で、収入が減る(=返済能力が落ちる)のが一般的です。

そのため、返済の余裕がある若い世代の方が、比較的有利に審査を通ることができる傾向があります。

【返済期間】10年以上35年以下が多い

返済期間は最長で35年がほとんどです。ただし、一部では最長50年の商品もあります。

月々の返済額を抑えたい場合は、返済期間を長くとることが一般的です。特に、若い世代でまだ収入が低い方は、返済期間を長くすれば余裕を持って返済計画をたてることができます。

1-2.フラット35の融資条件も70歳未満

フラット35とは、民間金融機関と住宅金融支援機構との連携によるローンのことで、全期間固定金利なのが特徴です。フラット35を利用する場合の条件を見てみましょう。

- 申し込み年齢:70歳未満

- 親子リレーの返済方法をとる場合は、後継者(子・孫など)の年齢が基になります。

- 完済時の年齢:80歳未満

- 一般的な住宅ローンと同じように80歳未満とされています。

- 返済期間

- 15年以上35年以下(満60歳以上の場合は10年以上)

※「フラット50」なら最長50年が可能です。「フラット50」は返済期間が最長で50年の商品で、耐震性や省エネルギー性などの基準を満たした長期優良住宅を購入する場合に使うことができます。

家づくりを検討しだしたら、まずは無料のHOME4U 家づくりのとびら プラン作成依頼サービスをご利用ください。

スマホやパソコンから簡単にあなたの予算に合ったハウスメーカー・工務店がわかるうえ、実際の住宅プラン(資金計画含む)を複数比較することができます。

ハウスメーカー・工務店があなたのために作成した住宅プランの費用がわかるので、無理のない資金計画を立てやすくなり、自分に合った住宅ローンを選びやすくなりますよ。

疑問点やお悩みが出た際には、コーディネーターや注文住宅のプロに無料で相談することもできます。

家づくりで予算オーバーしたり、家計を圧迫させたりしないために、ぜひご活用ください!

柴田 充輝

住宅ローンの年齢制限(借入時・完済時)は、住宅購入計画において重要なポイントです。そもそも年齢制限をクリアできなければ、審査に申し込むことすらできません。予定している返済期間から逆算して、申込年齢のタイムリミットを把握しておきましょう。

あわせて、住宅購入を検討される方には、まず「いつまでに購入するか」を検討しましょう。特に40代以降の方は、完済時年齢を意識して返済期間を調整する必要があります。

また、60歳以降の収入減少を見据えた資金計画も重要です。定年後の収入状況を想定し、できれば60歳前後での完済を目指すことが理想的です。フラット35や親子リレーローンなど、さまざまな商品がありますので、ご自身の年齢やライフプランに合わせて選択しましょう。

2.一般的な住宅ローンの借り入れ年齢、理想の完済年齢は?

次に、実際に住宅ローンを利用している方の平均年齢をみていきましょう。

理想の完済年齢は65歳と言われることが多くありますが、その理由や注意点についても解説します。

2-1.一般的な住宅ローンの借り入れ年齢

住宅ローンの借り入れ年齢は、住宅購入年齢と同じ意味をもちます。購入者の年齢に関するデータから、住宅ローンの借り入れ年齢における傾向を見ていきましょう。

注文住宅購入者の平均年齢は40.3歳

国土交通省の調べによると、注文住宅購入者全体の平均年齢は40.3歳です。最も多くの割合を占めているのが30代(47.1%)でした。

| 年代 | 割合 |

|---|---|

| 20代以下 | 14.9% |

| 30代 | 47.1% |

| 40代 | 18.7% |

| 50代 | 9.2% |

| 60代以上 | 9.5% |

(1)【初めて家を建てる世代】借り入れ年齢の傾向

同調査によると、初めて家を購入する世代(一次取得者)の年齢傾向は、既存(中古)集合住宅を除く住宅で「30代」が最も多い結果となっています。います。

また、購入者の平均年齢は、注文住宅は40.3歳、分譲戸建住宅で37.3歳でした。

(2)【2度目以上の家を建てる世代】借り入れ傾向

2度目以上の住宅の購入者は、分譲戸建住宅を除く住宅で「60 歳以上」が最も多く、分譲戸建住宅は「40 代」が最も多い結果となりました。熟年世代・シニア世代が多い傾向にあるため、二世帯住宅やセカンドライフのための注文住宅を新築する傾向が見えてきます。

引用・参照:国土交通省「 令和6年度 住宅市場動向調査報告書 」

令和6年度 住宅市場動向調査報告書 」

フラット35の利用者の平均年齢は44.5歳歳

住宅金融支援機構の調べによると、フラット35の申し込みが最も多いのも30代で、住宅取得者の平均年齢は44.5歳です。

| 年代 | 割合 |

|---|---|

| 30歳未満 | 11.0% |

| 30代 | 29.2% |

| 40代 | 26.8% |

| 50代 | 18.7% |

| 60代以上 | 14.3% |

借入時の平均年齢は年々、上昇傾向にあります。

50歳以降に住宅ローンを組む人の割合は今回の調査で2割を超えており、年々増加傾向にあります。

これは、借入時の平均年齢を押し上げている要因の一つと考えられます。

引用・参照:住宅金融支援機構「 2024年度 フラット35利用者調査」

2024年度 フラット35利用者調査」

2-2.住宅ローンの理想の完済年齢は?

「理想の完済年齢」は何歳でしょうか?

定年までに返済を終えたいと考えると、65歳くらいで返済が終わるように住宅ローンを組むのが理想的です。現行制度では、企業には65歳までの雇用機会を確保する措置が義務付けられているためです。つまり、65歳までは安定的に収入を得られる可能性が高いため、65歳くらいで完済を目指すのが無難といえるでしょう。

65歳で完済するためには、「30歳から35年で借りる」「35歳から30年で借りる」「40歳から25年で借りる」といった計画になります。

ところが現実は、借入時の平均年齢は40歳前後で、借入期間は30年~35年間を選ぶケースがみられます。その結果、完済年齢が70~75歳になるケースも珍しくありません。

65歳で定年を迎える企業が多いとはいえ、退職後も再雇用制度などで働くつもりという方も多いでしょう。

2021年4月に施行された「高年齢者雇用安定法改正 」(参考:厚生労働省 ハローワーク「 高年齢者雇用安定法改正の概要」)の影響もあり、70歳まで就業の機会は得やすくなっています。

高年齢者雇用安定法改正の概要」)の影響もあり、70歳まで就業の機会は得やすくなっています。

完済時年齢が定年以降になる場合には、「定年以降も働く」「年金や退職金で返済する」「途中で少しずつ繰り上げ返済して返済期間を短縮する」などの返済方法を考えておく必要があります。

「理想のマイホームを建てるにはどれだけの資金が必要?」

「この資金で建てられる家のイメージってどんな家?」

など疑問をお持ちの方には、無料の「HOME4U 家づくりのとびら プラン作成依頼サービス」がおすすめです。

オンライン上から簡単にあなたに合った住宅プラン(資金計画含む)を比較することができます!

柴田 充輝

完済年齢は65歳に設定するものの、できるだけ早く完済するのが理想です。65歳まで働ける環境ではあるものの、定年後の再雇用や嘱託では収入が低くなるため、当初の想定よりも返済負担が重くなる可能性があります。

現実では、40代で借入し30~35年返済を選択するケースが多く、完済年齢が70~75歳になることも珍しくありません。リタイア後は保有資産や年金から返済をしなければならず、苦しい生活になりかねないため、注意が必要です。

近年は70歳まで就業機会が拡大していますが、収入減少リスクを考慮し、定年後の返済計画は慎重に立てることが重要です。繰上返済や退職金の活用、年金収入での返済継続など、複数のシナリオを想定しておきましょう。

3.年齢別!住宅ローンを組むときのメリットと注意点

住宅ローンを組むには若い年代のほうが審査に通りやすいなどの有利な面もありますが、年齢が高くなってからの方が有利になる面もあります。

年代別のメリットや注意点をみていきましょう。

3-1.20代~30代の住宅ローン(20歳~29歳、30~39歳)

【メリット】

20代~30代は、「完済時80歳」の条件をクリアできるので、住宅ローンを長く組めます。

完済時までの期間を長くとれると月々の返済額を抑えられ、無理のない返済計画を立てることが可能です。住宅ローンを長く借りれば、ワンランク上の住宅にも手が届くかもしれません。

銀行が審査で重視するポイントは複数ありますが、特に重要なのは確実に返済してもらえるかどうかです。若い年代は今後安定した収入が見込めるため、住宅ローンの審査に有利です。

また、子どもがまだ小さいうちは教育費があまりかかりません。この時期に積極的に繰り上げ返済したり、将来の教育費や老後の資金を貯蓄したりするなど、柔軟に計画を立てられます。

注意点

勤続年数が短かったり、収入が低かったりすると希望の金額まで借りられない可能性があります。つまり、単に「若いから」といって、必ず審査に通過するわけではありません。

また、20代は今後の人生において急な転勤や転職、子どもが増えるなどといった、ライフプランの大きな変化が起こる年代でもあります。ライフイベントの発生に伴って家計が苦しくなってしまう可能性があるため、変化に対応できるように余裕を持った返済計画にすることが大切です。

より詳しく知りたい方は、「20代のマイホーム購入 」「家を建てる年齢は30代が平均 」の記事をご覧ください。

3-2.40代の住宅ローン(40歳~49歳)

【メリット】

40代は仕事が安定して年収も上がり、自己資金がいくらか貯まっている方が多い年代です。

勤続年数が長い、また年収が高い場合、融資審査が有利になり、希望額まで借りられる可能性が高くなります。

比較的長い返済期間も選べるため、余裕のある返済計画を立てることが可能です。

また子どもの人数や勤務地など、ライフプランが定まってきていることが多いので、自分に合った返済計画を検討しやすいのもメリットです。

注意点

定年までに返済できるのが理想なので、完済時の年齢を意識して返済計画を練る必要があります。

といっても、完済時年齢を65歳までにすることにこだわりすぎるのは危険です。

借入期間を短くしすぎてしまうと、月々の返済額が大きくなり、希望の融資額を借りられない可能性も出てきます。昨今は晩婚化や晩産化が進んでおり、50代になって教育費のピークを迎えるケースも考えられます。

また、教育費のピークと重なる時期は、住宅ローンの返済と教育費のバランスに注意し、子どもの独立後は老後資金を積み立てていくことを意識してください。

借りた後で返済期間を延ばすのは難しいので、返済に無理がないように長めに借りて、余裕があるときに途中で繰り上げ返済をしていくのも一つの方法です。

もっと細かな注意点が知りたい方は「40代で住宅ローンを組む方法 」の記事を合わせてご参考ください。

3-3.50代以降の住宅ローン(50歳~69歳)

【メリット】

50代以降は勤続年数が長く、年収も高いことが多い場合、審査には有利に働きます。また、貯蓄を十分にたくわえている方は、頭金も十分に用意できるでしょう。

お子さんがすでに成人している場合は、親子リレーローンを組んで二世帯住宅を購入することもできます。

注意点

完済時年齢は80歳未満と定められているのが一般的なので、例えば65歳から借りると、借入期間は15年未満になります。完済時年齢を考えると、借入期間が短いことで審査に通りにくい、また希望金額を満額で借りられない可能性があるのがデメリットです。

また、住宅ローンの借入時には団体信用生命保険(団信)への加入が義務の場合が多いです。50代以降は、病歴や既往歴などの問題で団信に加入する条件をクリアできないケースが増えてきます。

なお、申し込み時点で年金収入のみの場合は住宅ローンを利用できませんが、定年退職後でも安定収入があれば住宅ローンを借りられます。

退職金を住宅購入資金に利用する場合、老後資金が足りなくならないように慎重にご検討ください。

柴田 充輝

各年代にはそれぞれ異なるメリットと注意点がありますが、借入者本人だけでなく家族全体の年齢やライフステージを総合的に考慮することが不可欠です。 20~30代は長期返済による月々負担軽減と審査の有利性がありますが、子どもの誕生や成長による家計変化への対応力が課題です。

40代は収入安定と自己資金蓄積により理想的な借入条件を得やすい一方、子どもの教育費ピークと住宅ローン返済の重複期間を慎重に計画する必要があります。特に重要なのは、配偶者の年齢や就労状況、子どもの進学時期との兼ね合いです。例えば40代で借入する場合、子どもが大学生になる時期と定年前の返済集中期が重なる可能性があります。

逆に50代以降では、子どもの独立後という家計にゆとりが生まれるタイミングでの購入という選択肢もあります。親子リレーローンを活用すれば、借入者の年齢制限を緩和できる場合もあります。家族のライフイベントを時系列で整理し、最適なタイミングでの購入を検討しましょう。

4.住宅ローンの借り入れで考慮すべき5つのポイント

住宅ローンを利用するときには、次の5つのポイントを押さえてください。

それぞれ見ていきます。

4-1.返済しやすい金利のタイプを選ぶ

住宅ローンを借りるときには、自分に合った金利タイプを選択することが大切です。

返済額が変わらない「固定金利」がよいのか、当初の金利が低い「変動金利」がよいのかを考えてみてください。

住宅ローンの金利タイプは大きく分けて、以下の3種類があります。

- 全期間固定金利型

- 「フラット35」が有名で、借り入れ時に決められた金利が完済まで変わりません。

月々の返済額が固定されるため、先々まで見通すことができて安心なのが長所です。 - 変動金利型

- 市場動向に応じて、半年ごとに金利が見直されます。

借り入れ当初の金利は、全期間固定金利型を選ぶよりも低くなりますが、返済の途中で金利が上がっていくリスクがあります。 - 固定金利期間選択型

借入時に選択した3年、5年、10年などの一定期間は金利が固定されます。

選択した期間が終了すると、自動的に変動金利になるタイプと、変動金利と固定金利のどちらかを選択できるタイプがあります。例えば子どもが大学を卒業するまでの期間など、金利上昇を避けたい期間だけ固定金利にしておくと安心です。

ただし、固定金利期間の終了後の金利変動リスクがあるので、「変動金利型」と同様に長期的に安定した資金計画は立てにくい面があります。

住宅ローンの選び方については「フラット35と民間ローンの比較 」の記事も合わせてご覧ください。

▶【予算づくりもサポートしてくれるハウスメーカー】などの家づくりプランを比較する(無料)4-2.銀行ごとに融資条件が異なるので事前に確認する

住宅ローンを利用する金融機関を選ぶ際は、金利だけに注目しがちです。

しかし、金利以外にも注目すべきポイントがあります。金融機関それぞれに違いがあるため、条件やサービス内容を比較してから申し込む必要があります。

場合によっては、金利が安くても諸費用が高いということもあります。

特に下記の点に注目して、金融機関を比較検討してみてください。

(1)諸費用

住宅ローンを利用する際には、融資手数料、印紙税、登記費用、ローン保証料、火災保険料、団信保険料など、さまざまな諸費用がかかります。特に、融資手数料は金融機関ごとに差が出やすい項目です。数万円以上の差がつくケースもあるため、きちんと比較検討しましょう。

これらの諸費用は一括支払い、または金利に上乗せされて分割払いなどの方法がとられ、金融機関によって異なります。

(2)団信の加入は必須か?保障の内容は?

団信とは、団体信用生命保険のことです。住宅ローンの契約者が返済期間中において、死亡や高度障害となった場合など、規定の条件を満たせば住宅ローンの返済が免除となる生命保険です。

通常は、住宅ローンを利用する際には団信への加入が求められます。

団信の保障内容は、金融機関によって異なります。死亡・高度障害以外にも、がんと診断されたら保険が下りる商品も選べることがあるので、しっかり検討してください。

一方で、病歴や健康状態によっては団信に加入できないことがあります。その場合は団信加入が必須ではない住宅ローンを選択しなければなりません。例えば、フラット35は団信への加入は任意となっています。

ただし団信に入らない場合は、住宅ローンの契約者に万が一のことがあっても返済が免除となりません。代わりに家族が負担をしたり、家を手放すことになったりするリスクがあることを理解しておく必要があります。

(3)繰り上げ返済の手数料、インターネット手続き可能かどうか

繰り上げ返済をする際、金融機関によっては手数料が発生することがあります。

繰り上げ返済の手続きは、金融機関の窓口、電話、インターネットなどを利用することになりますが、インターネットなら手数料が無料になるなど対応はさまざまです。

繰り上げ返済を考えているなら手数料の有無と、手数料がかかる場合の金額についてもあらかじめ確認しておきましょう。

(4)つなぎ融資、分割融資の制度の有無

先に土地を購入してから注文住宅を建てる場合、土地の購入資金を先に支払う必要がありますが、手持ちの資金が足りない場合は融資を受ける必要があります。

このとき、「つなぎ融資」や「土地先行融資」を利用することになりますが、このような制度の有無や手数料などは金融機関によって異なります。

注文住宅で住宅ローンを利用する流れ を理解し、自分に合ったほうを選んでください。

▶希望の土地と家のこだわりを諦めない方法(無料)4-3.教育資金や老後資金を考慮する

無理のない借入のためには、ご自身のライフプランに合わせた返済計画を立てることが最も重要です。

人生で最も大きい出費は、住宅購入資金・教育資金・老後資金と言われています。他にも、家のリフォームや車の買い替え、家具・家電の買い替え等でも、高額な出費が発生すると考えられるでしょう。

急な出費が必要になっても対応できる余力を持って、返済計画をたてましょう。

▶理想の条件を押さえた家づくり、最適価格を知る方法(無料)4-4.定年を意識した返済計画を立てる

幅広い年齢層が住宅ローンを利用できますが、しっかりと返済していけるかどうかが重要です。定年までに完済できるのが理想ではありますが、余裕を持った返済方法を選んでください。

一方、返済計画を立てる段階で、定年退職までに完済できないケースも多々あります。

この場合は定年退職後にどのように返済していくのかを具体的に考えておく必要があります。

場合によっては、家の総予算を下げて、借入額を減らすことも検討してみてください。

▶【老後を見越した家づくり】などの家づくりプランを比較する(無料)4-5.余裕を持った返済計画で繰り上げ返済する

返済できる金額のギリギリの計画を立ててしまうと、予期せぬ出費が発生した時に、生活費を大きく圧迫してしまうリスクがあります。

たとえば、入院や大型家電、住宅設備、自動車等の急な買い替えなどが挙げられます。

また、住宅ローンの借り入れ後に、途中で融資額を増やしたり返済期間を延長してもらったりすることは基本的にできません。契約時には、将来を見据えて無理のない計画を立てることが大切です。

余裕のある返済金額の一般的な目安は、手取り収入の20%程度といわれています。

住宅ローンの審査基準も、返済負担率(税込み年収に占める年間返済額の割合)は30~35%程度が多く、安心して返済できる返済負担率は25%以内と言われています。

教育費や生活費は人によって違うので、ライフスタイルに合わせて、無理なく返せる額を検討しましょう。

できるだけ頭金を多く用意したり、返済期間を短くしたりすることで、返済負担を抑えられます。しかし、最初からギリギリの予算で住宅ローンを組むと、生活の満足度が下がってしまうでしょう。

そのため、余裕を持って返済できるように住宅ローンを組み、途中で繰り上げ返済していくほうが安全です。

余裕資金がある時に繰り上げ返済をすることで、元本を減らすことができ、支払い利息も減らすことができます。

どのような住宅ローンを組むにせよ、まずは無料のHOME4U 家づくりのとびら プラン作成依頼サービスであなたが建てたい家の実際の資金計画を比較してみましょう。

具体的にかかる費用がわかれば、予算オーバーや家を建てた後の生計を圧迫といったリスクを避けながら現実的な資金計画を立てることができますよ。

営業トークは一切ないので、ぜひご活用ください。

5.年齢に合った資金計画を立てよう

これから住宅を購入するにあたり、年齢に合った資金計画を立てることが重要です。

しかし、資金計画は重要なぶん、考えるべきことがいくつもあります。特に、住宅ローンの返済は長期間にわたるのが一般的です。借入期間中に何が起こるのか正確に予測することはできないため、さまざまな可変要素(子どもは何人いてほしいか、住み替えの予定はあるか等)を考慮しなければなりません。

返済を無理なく最後まで続けていくには、いくらくらいの住宅ローンを利用できるのか、自分で判断するのが難しいという方も多いと思います。

予算の決め方や補助金・減税制度の活用などに迷う前に、注文住宅の無料サービスを活用してみてはいかがでしょうか?

自分たちだけで情報収集・整理をするより、ずっと効率的に家づくりを進められるはずですよ。

柴田 充輝

住宅ローンの選択では、金利タイプや金融機関選びから返済計画まで、総合的な視点で検討しましょう。 金利選択においては、若い世代なら変動金利のメリットを活かしやすく、安定志向なら固定金利が適しています。金利変動の動きは正確に予測できないうえに、「どちらが正解か」という基準はありません。

ご自身の生活スタイルや価値観に応じた金利を選択しましょう。 金融機関選びでは、金利だけでなく諸費用、団信の保障内容、繰上返済手数料などを総合的に比較することが重要です。特につなぎ融資の有無は、注文住宅購入時の重要な判断材料となります。

返済計画では、住宅・教育・老後の三大資金を念頭に置き、手取り収入の20%程度を目安とした余裕のある設定をおすすめします。40代以降の方は教育費ピークとの重複を、50代以降の方は定年後の収入減少を特に意識する必要があります。当初は余裕を持った計画とし、家計に余裕が生まれた時期に繰上返済を活用することで、生活状況の変化に対応しつつ総返済額を効率的に削減できます。

まとめ

住宅ローンの年齢制限は金融機関によって異なりますが、「申し込み年齢が20歳以上70歳未満」「完済時の年齢が80歳未満」が一般的です。

また、返済期間は10年以上35年以下の住宅ローン商品が多いです。

住宅ローンは定年までに完済できるように組むのが理想といえますが、実際には完済時年齢が70~75歳くらいになるケースは珍しくありません。

無理のない借入のためには、定年の年齢や、教育資金・老後資金を考慮して、ライフプランに合わせた返済計画を立てることが大切です。

そのためには返済しやすい金利タイプを選ぶなど、金融機関をしっかり選ぶことも必要です。

無料サービスを活用しながら情報を整理し、効率よく自分に合った資金計画を立てていきましょう。

住宅ローンの疑問を解決したい方はこちら!

家づくりプラン一括依頼で

複数ハウスメーカーを比較!

家づくりに失敗しないためには、自分に合ったプランを提案してくれるハウスメーカーを見つけ、比較・検討すること。

そこでおすすめなのがHOME4U 家づくりのとびら プラン作成依頼サービスです。

スマホから必要事項を入力するだけで、あなたのご要望に沿ったハウスメーカーを複数社ピックアップ。

気になるハウスメーカーを最大5社までお選びいただくと、【完全無料】で家づくりプランを一括依頼することができます。

この記事の編集者

無料サポートサービスのご紹介

あなたの家づくりの検討状況や検討の進め方にあわせて、ご活用ください!

実際の建築プランを複数みて、

比較・検討したい

複数のハウスメーカーの建築プランが、かんたんな入力だけで、無料でもらえる「プラン作成サービス」がおすすめ!

費用や、ハウスメーカー選びの

コツを詳しく直接聞きたい

ハウスメーカー出身のアドバイザーに自宅から簡単に相談できる「無料オンライン相談サービス」がおすすめ!

▷家づくりのとびらを始める(無料)