- 変更日:

- 2025.06.27

本記事は住宅ローンを利用して家を購入する方に向けて、住宅ローン控除(減税)について、一般的に皆が良く疑問を持ち、知りたいと思うであろう事項について簡潔に解説しています。

この記事でわかること

- 住宅ローン控除でいくら戻ってくるのか(還付金)

- 住宅ローン控除の期間・借入限度額・最大控除額

- 住宅ローン控除の適用条件

- 住宅ローン控除の申請方法・必要書類 等

を知りたい方へ

🔹コスパが良いハウスメーカーがわかる!

🔹あなただけのオリジナルプランを比較!

新築の住宅購入でもらえる補助金・助成金・税金優遇(減税)制度について最新情報が知りたい方は、下記記事をご参照ください。

目次

1.住宅ローン控除(減税)とは

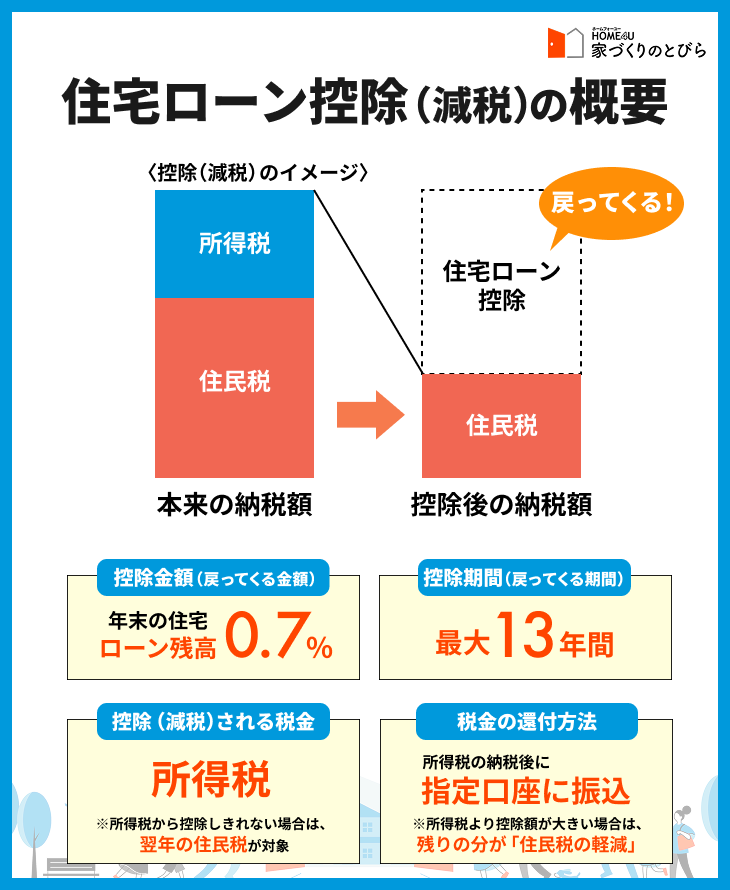

住宅ローン控除(減税)とは、個人が住宅ローン等を利用してマイホームの新築や取得、増改築などを行う際、一定の要件を満たす場合は控除を受けられ、減税される制度です。

控除された金額は還付金として戻ってきます。

| 控除される(戻ってくる)金額 |

| 控除(減税)される金額は「年末の住宅ローン残高の0.7%」(最大35万円)です。 |

| 控除(戻ってくる)期間 |

| 控除(減税)期間は「最大13年間」です。 |

| 控除(戻ってくる)対象となる税金 |

| 控除(減税)対象となる税金は「所得税」(所得税から控除しきれない場合は、翌年の住民税)です。 |

| 控除された(戻ってくる)税金の還付方法 |

| 所得税を納めた後、「住宅ローン控除分」が還付金として指定の口座に振り込まれます。 ただし、所得税より控除額が大きい場合は、残りの分が「住民税の軽減」という形で還付されます。 |

なお、「住宅ローン控除(減税)で還付金がいくら戻ってくるのか」については、下記記事で具体的に解説しています。あわせてご確認ください。

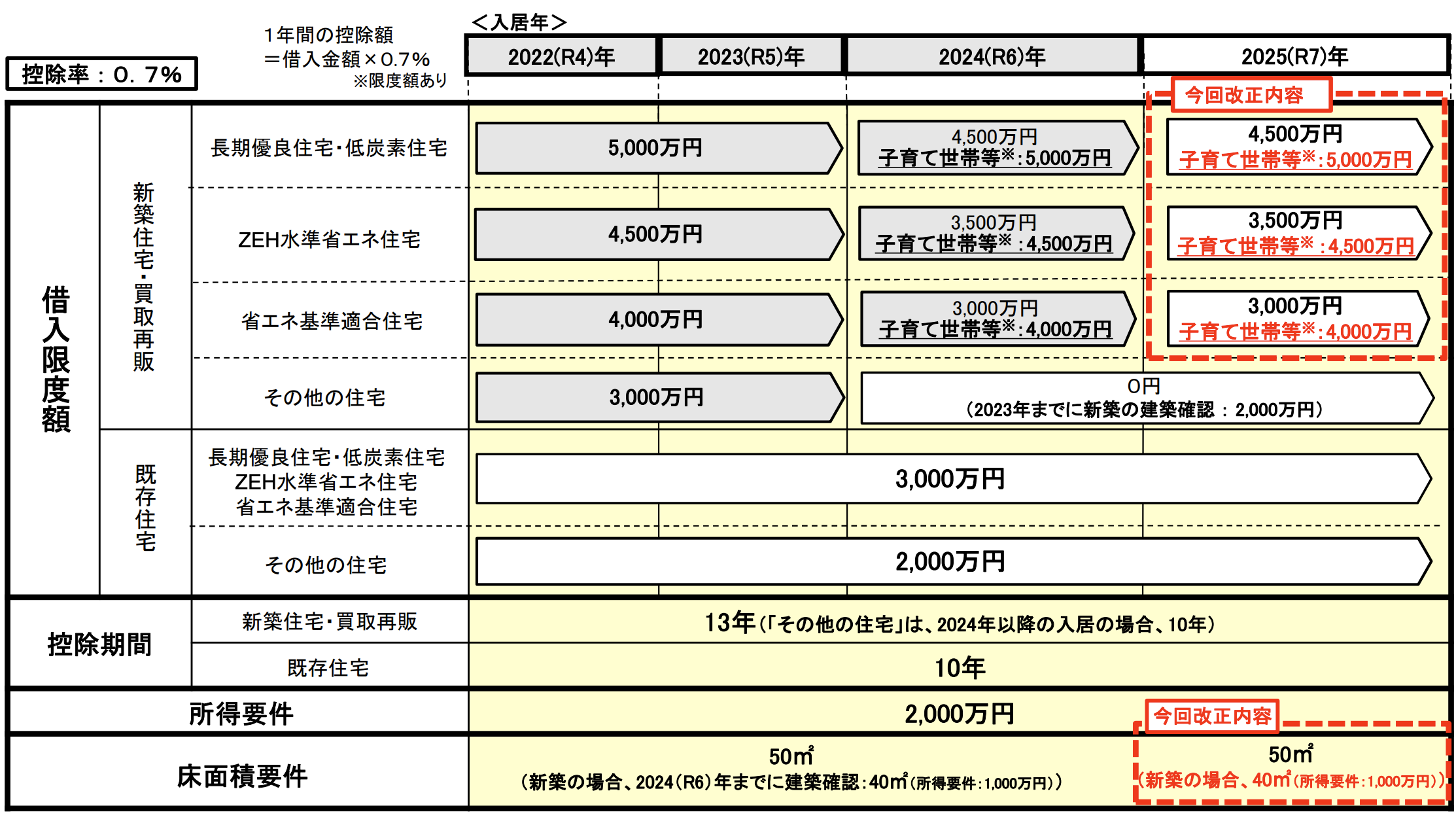

2.2025年度の「住宅ローン控除」で控除される(戻ってくる)金額&変更点

住宅ローン控除(減税)では

「年末の住宅ローン残高の0.7%」が控除されます(戻ってきます)。

例えばローン残高が2,500万円の場合、「17万5,000円控除」され、還付金として戻ってきます。

ただし、購入する住宅の種類や世帯によって適用される住宅ローンの「限度額」が定められています。

令和7年度税制改正での変更点

2025年に入居する場合、当初はすべての世帯において住宅ローン控除対象になる「借入限度額」が同じになる予定でした。

しかし、令和7年度の税制改正によって「子育て世帯」や「若者夫婦世帯」については、控除対象となる借入限度額が前年と同じ水準(令和4・5年の基準)に据え置かれることになっています。

また、新築住宅の床面積要件を40平米以上に緩和する措置も2025年12月31日までと延長になっています。

参考:国土交通省「住宅ローン減税の子育て世帯等に対する借入限度額の上乗せ措置等を令和7年も引き続き実施します!」

なお、控除額は借入限度額に応じて上限が決まるため、住宅ローンの残高が多くても、「最大控除額」を超える部分は控除されない点に注意が必要です。

それぞれについて解説します。

2-1.「新築住宅」「買取再販住宅」を購入する場合

「新築住宅」と「買取再販住宅」の最大控除額と借入限度額を解説します。

買取再販住宅とは

不動産会社などが中古住宅を購入し、「リフォームやリノベーションを施した後に再販売する住宅」のこと。

2025年に入居する場合、「子育て世帯・若者夫婦世帯」と「その他の世帯」では、下記のように年間の最大控除額が異なり、控除対象になる借入限度額にも差があります。

| 住宅種類 | 年間の最大控除額 | 控除対象になる借入限度額 | ||

| 子育て世帯・ 若者夫婦世帯 | 左記以外の世帯 | 子育て世帯・ 若者夫婦世帯 | 左記以外の世帯 | |

|---|---|---|---|---|

| 長期優良住宅・ 低炭素住宅 | 35万円 | 31万5,000円 | 5,000万円 | 4,500万円 |

| ZEH水準 省エネ住宅 | 31万5,000円 | 24万5,000円 | 4,500万円 | 3,500万円 |

| 省エネ基準 適合住宅 | 28万円 | 21万円 | 4,000万円 | 3,000万円 |

| その他の住宅 | ― | ― | 住宅ローン控除適用なし | |

※子育て世帯:19歳未満の子どもを扶養している世帯

※若者夫婦世帯:どちらかが40歳未満の夫婦

2-2.「中古住宅」を購入する場合

「中古住宅」を購入する場合、入居年や世帯による「借入限度額」や「最大控除額」に違いはありません。

ただし、控除期間は「最大10年間」です。

| 住宅種類 | 年間の 最大控除額 | 控除対象になる借入限度額 |

| 長期優良住宅・低炭素住宅 | 21万円 | 3,000万円 |

|---|---|---|

| ZEH水準省エネ住宅 | ||

| 省エネ基準適合住宅 | ||

| その他の住宅 | 14万円 | 2,000万円 |

2-3.自宅を「リフォーム」する場合

住宅ローンを利用して自宅を「リフォーム」する場合でも、住宅ローン控除(減税)は利用できます。

ただし、控除期間は「最大10年間」です。

| 住宅種類 | 年間の最大控除額 | 控除対象になる借入限度額 |

|---|---|---|

| リフォームした住宅 | 14万円 | 2,000万円 |

参考:国税庁「No.1211-4 増改築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)」

3.住宅ローン控除(減税)の適用条件

住宅ローン控除(減税)の適用条件は、取得する住宅の種類によって異なります。

| 共通条件 | |

|---|---|

| |

| 住宅種類 | 個別条件 |

| 住宅種類 | ― |

| 新築住宅 |

|

| 買取再販住宅 |

|

| リフォーム |

|

参考: 国税庁「マイホームを持った時」

「住宅ローン控除(減税)が適用になる住宅プランは、どの程度の費用なのか」

「自分が建てようとしている家は、どのくらいの費用がかかるのか」

といった疑問がわいてきたら、無料のHOME4U 家づくりのとびら プラン作成依頼サービスをご利用ください。

ハウスメーカー・工務店があなたのために作成した住宅プランの費用がわかるので、現実的な費用イメージがわき、無理のない資金計画を立てやすくなりますよ。

4.住宅ローン控除(減税)の申請方法

住宅ローン控除の適用を受ける場合は、

入居の翌年に「確定申告」をする必要があります。

給与所得者の場合は、最初の1年のみ確定申告をすれば、2年目以降は年末調整での手続きが可能です。

一方、年末調整できない方は、2年目以降も確定申告で手続きをします。

4-1.確定申告に必要書類 一覧

住宅ローン控除(減税)の申請を初めて行うときは、次の書類が必要です。

| 書類 | 入手先 |

| 確定申告書 | 税務署または国税庁ホームページ (オンライン申告の場合は不要) |

|---|---|

| 計算明細書 | 税務署または国税庁ホームページ |

| 住宅ローンの年末残高等証明書 | 住宅ローンを借りている金融機関 |

| 登記事項証明書 | 法務局窓口またはオンライン申請システム |

| 工事請負契約書の写し または売買契約書の写し | ハウスメーカーや工務店、不動産会社 |

| 源泉徴収票 | 勤務先 |

また、住宅種類ごとに以下の書類も提出しなければなりません。

| 住宅種類 | 必要書類・入手先 |

| 認定長期優良住宅・ 認定低炭素住宅 | いずれか1つ

|

|---|---|

いずれか1つ

| |

| ZEH水準省エネ住宅・ 省エネ基準適合住宅 | いずれか1つ

|

| 買取再販住宅 |

|

| |

| 中古住宅 | 〈認定長期優良住宅の場合〉

|

| 〈登記簿上、1981年12月31日以前に建築されていた場合〉 いずれか1つ

|

参考: 国土交通省「住宅ローン減税」

お得な税金優遇(減税)制度や補助金・助成金、住宅ローンについては下記でも解説しています。あわせてご覧ください。

この記事のポイント まとめ

住宅ローンの控除(減税)の期間は?

控除(減税)期間は「最大13年間」です。

控除(減税)される金額は?

控除(減税)される金額は「年末の住宅ローン残高の0.7%」(上限有)です。

子育て世帯が新築住宅(長期優良住宅)へ2025年に入居した場合、最大で35万円が控除されます。

詳しくは「2.住宅ローン控除(減税)で控除される金額|借入限度額と最大控除額」をご覧ください。

住宅ローンの控除(減税)の申請方法は?

給与所得者の場合、最初の1年のみ確定申告を行えば、2年目以降は年末調整で手続きが可能です。一方、年末調整ができない方は、2年目以降も確定申告で手続きを行う必要があります。

詳しくは「4.住宅ローン控除(減税)の申請方法」をご覧ください。

注文住宅をお得に建てるための

補助金・助成金・減税まとめ

家づくりプラン一括依頼で

複数ハウスメーカーを比較!

家づくりに失敗しないためには、自分に合ったプランを提案してくれるハウスメーカーを見つけ、比較・検討すること。

そこでおすすめなのがHOME4U 家づくりのとびら プラン作成依頼サービスです。

スマホから必要事項を入力するだけで、あなたのご要望に沿ったハウスメーカーを複数社ピックアップ。

気になるハウスメーカーを最大5社までお選びいただくと、【完全無料】で家づくりプランを一括依頼することができます。

この記事の編集者

無料相談予約

- 日時選択

- 入力

- 確認

- 完了

ご希望の相談日時を選択してください

- 予約可

- 予約不可

*ご相談時間は、60~90分です。

| 開始時間 | 金 06/27 | 土 06/28 | 日 06/29 | 月 06/30 | 火 07/01 | 水 07/02 | 木 07/03 | 金 07/04 | 土 07/05 | 日 07/06 | 月 07/07 | 火 07/08 | 水 07/09 | 木 07/10 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 10:00 | ||||||||||||||

| 10:30 | ||||||||||||||

| 11:00 | ||||||||||||||

| 11:30 | ||||||||||||||

| 12:00 | ||||||||||||||

| 12:30 | ||||||||||||||

| 13:00 | ||||||||||||||

| 13:30 | ||||||||||||||

| 14:00 | ||||||||||||||

| 14:30 | ||||||||||||||

| 15:00 | ||||||||||||||

| 15:30 | ||||||||||||||

| 16:00 | ||||||||||||||

| 16:30 | ||||||||||||||

| 17:00 | ||||||||||||||

| 17:30 | ||||||||||||||

| 18:00 | ||||||||||||||

| 18:30 | ||||||||||||||

| 19:00 | ||||||||||||||

| 19:30 |

| 開始時間 | 金 06/27 | 土 06/28 | 日 06/29 | 月 06/30 | 火 07/01 | 水 07/02 | 木 07/03 |

|---|---|---|---|---|---|---|---|

| 10:00 | |||||||

| 10:30 | |||||||

| 11:00 | |||||||

| 11:30 | |||||||

| 12:00 | |||||||

| 12:30 | |||||||

| 13:00 | |||||||

| 13:30 | |||||||

| 14:00 | |||||||

| 14:30 | |||||||

| 15:00 | |||||||

| 15:30 | |||||||

| 16:00 | |||||||

| 16:30 | |||||||

| 17:00 | |||||||

| 17:30 | |||||||

| 18:00 | |||||||

| 18:30 | |||||||

| 19:00 | |||||||

| 19:30 |

「家づくりのとびら」無料サポートサービス

実際の見積もりを

複数比較・検討したい

簡単なスマホ入力だけで、複数のハウスメーカーの見積もりが無料でもらえる「プラン作成サービス」がおすすめ!

▷【無料】プラン作成依頼はこちら

資金計画や補助金活用の

コツが知りたい

ハウスメーカー出身のアドバイザーに、自宅から簡単に相談できる「無料オンライン相談サービス」がおすすめ!

▷【無料】オンライン相談はこちら