- 変更日:

- 2025.11.26

本記事は、自分の年収でどのくらいの家を買えるか、どれくらいの住宅ローンが組めるのかを解説した記事です。世間一般と比較しながら自分の買う家の金額をイメージできるよう、表やグラフを用いてできる限り簡潔に説明しています。

この記事でわかること

- 一般的な「家を買う年収」について

- 年収別の「買える家の価格目安」「組めるローン目安」「毎月の返済額目安」 等

- ローンを組むときの注意点

「家を買うには何からすればいいか」知りたい方は、以下の記事もあわせてご覧ください。

無料

まとめて依頼

柴田 充輝

FP1級技能士・社会保険労務士・行政書士・宅建士。

厚生労働省や保険業界・不動産業界での勤務を通じ、社会保険や保険、不動産投資の実務を担当。多くの家庭の家計見直しや資産運用に関するアドバイスを行っている。金融メディアを中心に1,000記事以上を執筆。

注文住宅の予算の決め方について知りたい方はこちらの記事もご覧ください。

目次

1.一般的に「家を買う年収」の目安は?

一般的に、

年収600〜900万円くらいの人が家を買っています。

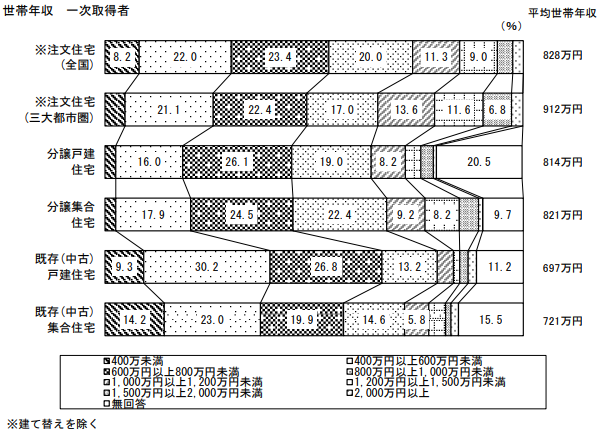

家の種類別に細かく見ていくと、初めて家を買った人の平均世帯年収は、以下のとおりです。

注文住宅の場合、

- 全国平均:828万円

- 3大都市圏平均:912万円

分譲住宅の場合、

- 戸建住宅(建売):814万円

- 集合住宅(新築マンションやアパート):821万円

既存住宅の場合、

- 戸建住宅(中古戸建):697万円

- 集合住宅(中古マンションやアパート):721万円

あくまでも「平均世帯年収」であるため、これより低いからと言って、家が買えないわけではありません。担保を提供したり、親族からの経済的援助を受けたりすれば、平均以下の平均年収でもマイホームの購入は可能です。

次章で「年収別に買える家の価格」について説明していきます。

「注文住宅や建売住宅の違い」や「マンションと戸建てのどちらがいいか」などについて知りたい方は、以下の記事もご覧ください。

関連記事

ここまで住宅別の平均予算を解説しましたが、自分の世帯年収で家を購入することができるのか・どこまで費用をかけることができるのかは、欲しい家の仕様や建てたい場所で変わってきます。個別事情を総合的に判断する必要があるため、まずはHOME4U 家づくりのとびらの専任スタッフに相談をしてみることをお勧めします。

住宅業界の知見が深い担当者が、営業ナシ・第三者目線でアドバイスをするので、家が欲しいと思ったときに相談をしてみてください。

2.自分の年収で買える家の価格と組めるローン、毎月の返済額は?

ここでは、世帯年収別に買える家の上限価格や組めるローン、毎月の返済額について説明していきます。

| 世帯年収 | 買える家の 上限価格目安 | 頭金 | ローン (借入額) | 毎月の 返済額 |

|---|---|---|---|---|

| 1,500万円 | 1億2,000 万円 | 2,400万円 | 9,600万円 | 約31.8万円 |

| 1,200万円 | 9,600万円 | 1,920万円 | 7,680万円 | 約25.4万円 |

| 1,000万円 | 8,000万円 | 1,600万円 | 6,400万円 | 約21.2万円 |

| 800万円 | 6,400万円 | 1,280万円 | 5,120万円 | 約17万円 |

| 600万円 | 4,800万円 | 960万円 | 3,840万円 | 約12.7万円 |

| 400万円 | 3,200万円 | 640万円 | 2,560万円 | 約8.4万円 |

| 300万円 | 2,400万円 | 480万円 | 1,920万円 | 約6.4万円 |

【世帯年収別の買える家の上限価格目安・頭金・ローン・毎月の返済額目安 一覧】

※返済期間35年、固定金利2.0%、頭金2割で考えた場合

あくまでも、買える家の「上限価格目安」です。余裕を持って返済したい方は、上表よりも家の価格やローン(借入額)を抑えると良いでしょう。

「年収別の住宅ローンの組み方」や「用意する頭金の相場」などについて詳しく知りたい方は、以下の記事もご覧ください。

2-1.家を買う金額の目安|年収の約5〜8倍

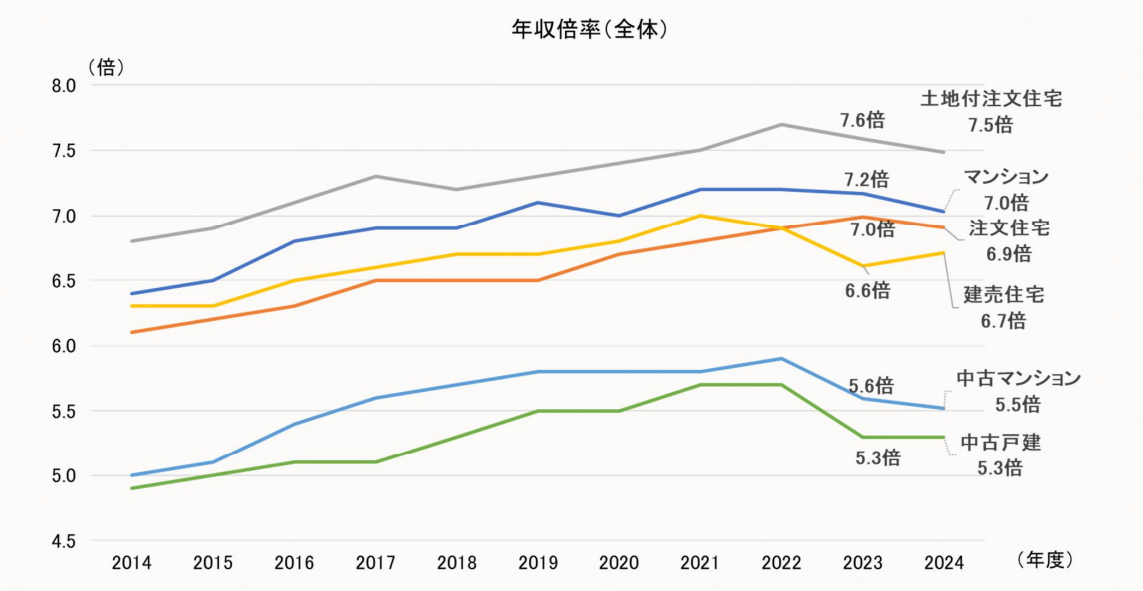

一例として、全期間固定金利型の住宅ローンである「フラット35」を利用している人が、「年収の何倍の価格の家を購入しているか」を表したグラフが以下になります。

年収倍率(家の購入資金を年収で割った数値)の全国平均は、土地付き注文住宅では7.5倍、マンションでは7倍、建売住宅は6.7倍です。

上記グラフからも見て取れるように、一般的に家を買う金額の目安は年収の約5〜8倍と言われています。多くの金融機関も年収倍率を審査項目の一つとしており、年収倍率が高すぎると審査に通過できない可能性があります。

しかし、「5〜8倍」という数字はあくまでも大まかな目安であって、個々人の事情が考慮されていません。

もし、余裕を持った返済計画で家を買いたい方は、年収の5倍を大まかな目安にするとよいでしょう。

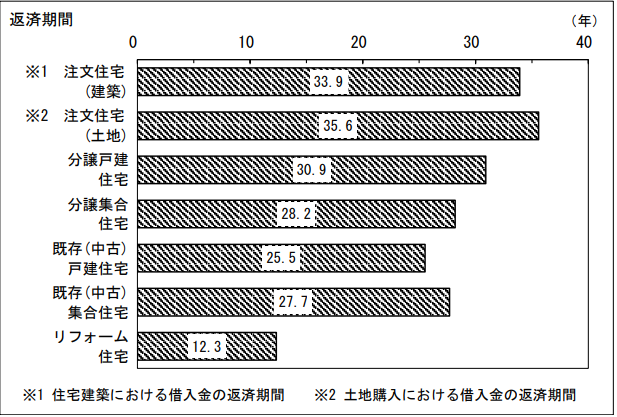

2-2.住宅ローン返済期間の平均|おおよそ25〜35年

国土交通省の調査によると、住宅ローンの返済期間は25〜35年に設定している方が多いようです。

返済期間が長ければ長いほど、毎月の返済額は少なくなります。一方で元本の減りが遅く、その分利子がつくため、総支払額は増える点に注意が必要です。

「年収が上がった」「臨時収入があった」などで、支払いに余裕ができた場合には、繰上げ返済をして返済期間を短縮・総支払額を減らすことも可能です。

2-3.借入額は同じでも、金利が違えば毎月の返済額は変わる

基本的に、

金利が低ければ低いほど、毎月の返済額は少なくなります。

金利には主に、変動型・固定型(10年)・全期間固定型(35年)の3種類があります。

それぞれの金利の相場は以下のとおりです。

<住宅ローンの金利相場>

- 変動型:約0.5〜0.7%/年

- 固定型(10年):約1.4〜2.3%/年

- 全期間固定型:約0.8〜2.5%台/年

また、金利の種類だけでなく、利用する金融機関によって適用される金利の数値は異なります。ローンを借りる際には、複数の金融機関の金利を比較しましょう。

「それぞれの金利の特徴」や「詳しい金利の相場」などについて詳しく知りたい方は、以下の記事もご覧ください。

2-4.ローンを組むときの注意点

ここでは、ローンを組むときの注意点をお伝えします。

| ローン申込者 | 注意点 |

|---|---|

| 共働き夫婦 |

|

| シングル マザー (母子家庭) |

|

| 独身 |

|

【ローンを組むときの注意点】

夫婦で共働きの場合、2人の収入を合算してローン審査を受ける「連帯保証型」と「連帯債務型」、夫婦それぞれがローンを組む「ペアローン」があります。

それぞれメリットとデメリットがあるので、自分にはどのローン形態が合っているかを考えて選択しましょう。

「連帯保証型」「連帯債務型」「ペアローン」それぞれの特徴とメリットは、以下の記事で解説しているので、あわせてご覧ください。

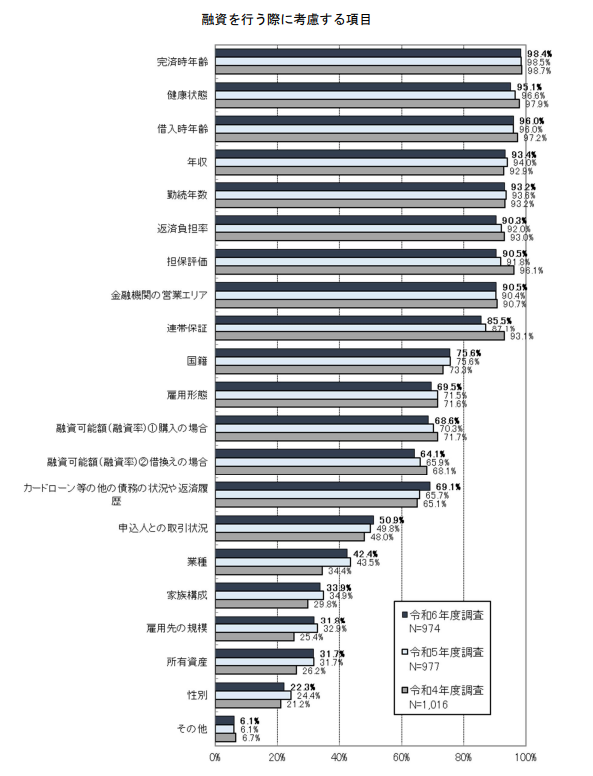

金融機関がローン審査で考慮する項目

シングルマザー(母子家庭)の方も独身の方も、それだけで住宅ローンの審査が通りにくくなるわけではありません。

国土交通省の調査によると、ローン審査で考慮する項目として「家族構成」や「性別」を挙げている金融機関は2〜3割です。

したがって、「家族構成」や「性別」は、金融機関が住宅ローンの審査をする際にあまり重視していないと言えるでしょう。

ローンの審査基準や「独身」または「シングルマザー」で家を買う場合などについて詳細を知りたい方は、以下の記事もあわせてご覧ください。

柴田 充輝

金利選択については、目先の低金利に惑わされず、長期的な視点での検討が不可欠です。

変動金利の「0.5~0.7%」という数字は、固定金利よりも低いため魅力的です。しかし、今後の金利上昇リスクを十分に理解し、金利が2~3%上昇しても返済可能な借入額に抑えることが重要です。

共働き夫婦の借入形態については、税制メリットだけでなく、将来のライフプランも考慮してください。連帯債務型やペアローンは、住宅ローン控除を夫婦双方が受けられるメリットがありますが、離婚や一方の収入減少時のリスクも伴います。

また、団体信用生命保険の保障範囲も借入形態によって異なるため、詳細な比較検討が必要です。連生団信をはじめとした新しい商品も登場しているため、確認してみてください。

シングルマザーや独身の方については、審査で不利になることは少ないものの、将来の収入安定性や家族構成の変化を見込んだ資金計画が特に重要です。転職や結婚といったライフイベントも想定し、余裕を持った借入額の設定を心がけましょう。

まとめ

この記事のポイント まとめ

家を買う年収の目安は?

一般的に、

年収600〜900万円くらいの人が家を買っています。

詳細は「1.一般的に「家を買う年収」の目安は?」で解説しています。

あなたの年収で買える家の価格と組めるローン、毎月の返済額は?

年収600万円の人であれば、以下のようになります。

| 買える家の 上限価格目安 | 頭金 | ローン (借入額) | 毎月の返済額 |

|---|---|---|---|

| 4,800万円 | 960万円 | 3,840万円 | 約12万円 |

他の年収のパターンは、「2.あなたの年収で買える家の価格と組めるローン、毎月の返済額は?」で解説しています。

柴田 充輝

統計データを見ると、年収400万円台からでもマイホーム購入は十分可能です。住宅価格や金利が上昇している中でも、中古住宅という選択肢も含めれば、多くの方にとって住宅購入の道は開かれています。

ただし、「借りられる額」と「返せる額」は別物である点には注意が必要です。年収倍率5~8倍という目安は参考程度に留め、家計の実情に合わせた無理のない返済計画を立てることが重要です。

また、住宅購入は物件価格だけでなく、諸費用や維持費、将来の教育費・老後資金も含めた総合的な資金計画が必要です。頭金は最低でも購入価格の1割、できれば2割は用意し、緊急時の生活費も確保した上での購入検討をおすすめします。

注文住宅の予算の決め方特集

家づくりプラン一括依頼で

複数ハウスメーカーを比較!

家づくりに失敗しないためには、自分に合ったプランを提案してくれるハウスメーカーを見つけ、比較・検討すること。

そこでおすすめなのがHOME4U 家づくりのとびら プラン作成依頼サービスです。

スマホから必要事項を入力するだけで、あなたのご要望に沿ったハウスメーカーを複数社ピックアップ。

気になるハウスメーカーを最大5社までお選びいただくと、【完全無料】で家づくりプランを一括依頼することができます。

この記事の編集者